La FED acaba de anunciar que liberará 600 mil millones de dólares al mercado. El país dueño de la “máquina” de emisión de dólares, hará uso de su monopolio para financiar las políticas de reactivación económica. En otras palabras, el Banco Central le presta dinero al gobierno para que gaste y así estimule la demanda, la producción y el empleo en Estados Unidos. Hasta ahí todo va bien.

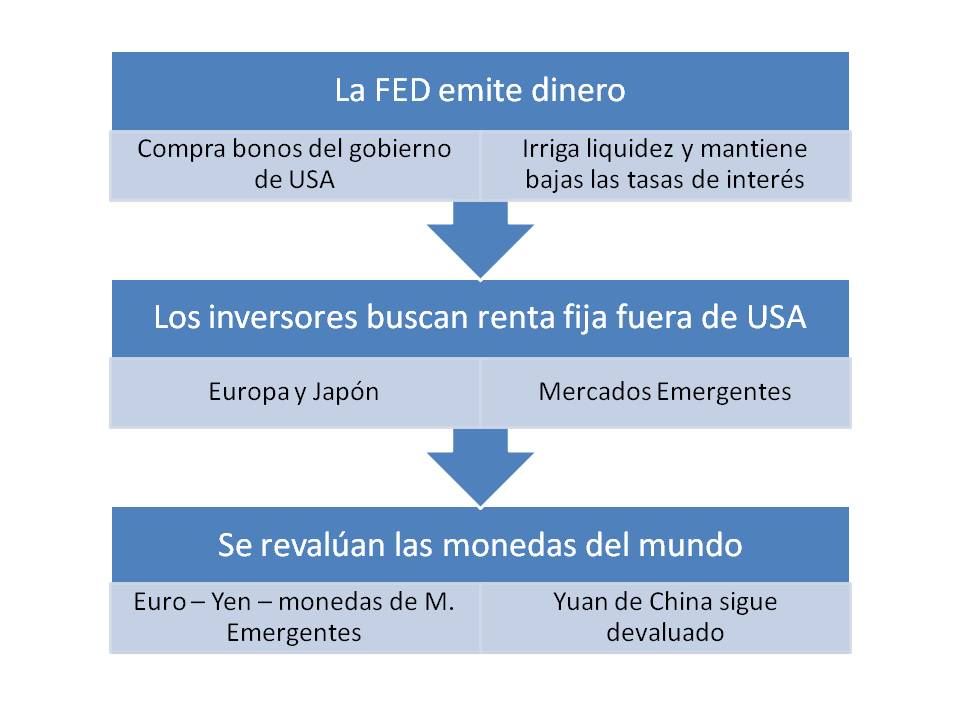

Pero, la economía es global. Nada que suceda en Estados Unidos va a pasar desapercibido en el resto del planeta. Lo que hace Estados Unidos no es otra cosa que reactivar el círculo vicioso acción-reacción que, en últimas, retrasará la recuperación económica global. Veamos esquemáticamente a qué nos referimos:

Consecuencia cambiaria: la sobreoferta de dólares hace que se revalúen el Yen, el Euro y las monedas de los mercados emergentes (incluido Colombia). El Yuan de la china no se revalúa porque está anclado al dólar

Consecuencia Comercial: se abaratan más los productos norteamericanos y chinos y se encarecen los productos del resto del mundo.

Medidas de ajuste: ante la medida tomada por Estados Unidos, los demás países reaccionan con medidas que buscan contrarrestar los efectos de la política monetaria norteamericana. Las medidas pueden ser:

1. Los bancos centrales bajan sus tasas de interés de referencia (todos tratan de hacer esto),

2. Los gobiernos gravan las entradas de capitales de corto plazo o establecen barreras administrativas como por ejemplo, limitar los plazos de permanencia de los capitales especulativos (Brasil).

3. Los gobiernos esterilizan sus propios ingresos de divisas (el gobierno colombiano no monetizará en el corto plazo un porcentaje de sus rentas petroleras, las dejará temporalmente en el exterior)

4. Los gobiernos hacen sacrificios fiscales (reducir déficit) para no presionar las tasas de interés con el endeudamiento público (algunos gobiernos de Europa, tal vez).

Hasta acá, la punta del iceberg. Si esta guerra de monedas no se resuelve prontamente con un “pacto de caballeros” del G-20 (qué, a propósito, se reune esta semana), entonces vendrá la artillería pesada: Proteccionismo comercial. En otras palabras, restricciones a las importaciones recíprocas entre los tres grandes centros de la economía mundial y los Mercados Emergentes puede ser el paso siguiente de esta crisis. Aranceles más altos, contingentes de importaciones y exigencias de restricciones voluntarias de exportaciones, estarán a la orden del día en la mesa de negociación geo-económica mundial.

En los actuales momentos, donde el Sistema Multilateral de Comercio, regido por la OMC, no ha logrado cerrar satisfactoriamente la Ronda de Doha que comenzó hace 10 años, nada puede ser más nocivo que una guerra comercial. Esta puede ser peor que la actual guerra de monedas, y arrastraría a la economía mundial a una segunda recesión en menos de tres años.

Lastima que el gobierno colombiano no aproveche la oportunidad para el pregago de deuda ya que entre más revaluado este el peso frente al dolar, mas barato sería para nosotros pagar, ahorrandonos gastos de interes por servicio de deuda.

Gracias por tu comentario, Erasmo.

Sin duda, la tasa de cambio tan favorable es una oportunidad de oro para adelantar el pago de compromisos de deuda externa. Sin embargo, los dólares los administra el Banco de la República, mientras que la deuda externa es del gobierno y del sector privado. En un país con un manejo fiscal como el nuestro, donde se presenta una fuerte tendencia al déficit, es difícil esperar que un gobierno pueda aprovechar estas oportunidades. Y, de otro lado, el Banco de la República no toma la iniciativa, porque lo único que haría sería convertir la deuda externa en interna, quedando el Emisor como el nuevo acreedor. Esto no le interesa a la Banca Central que vería con interés es la reducción del déficit fiscal y no el cambio de acreedores.