Desde finales de 2007, la economía mundial ha entrado en una crisis que parece un remolino del que no se puede salir. Sin embargo, algunos países están más cerca de la playa que otros. ¿Qué tan segura es la posición de estos países? ¿la calidad de sus salvavidas es confiable?

Hagamos una clasificación de actores y su situación presente de cara al 2012.

Grecia, España e Italia. Estos países presentan la peor situación. De hecho, la recuperación de la confianza de los mercados financieros depende de las medidas de ajuste que estos países implementen. Pero, luego de recuperada la confianza, la sostenibilidad del ajuste dependerà de los resultados que éste comience a arrojar en los meses subsiguientes. Con la aprobación del rescate a Grecia –incluida su titubeante aceptación-y las medidas tomadas por el gobierno español para evitar la quiebra, podría decirse que se ha dado el primer paso. Pero, entonces, vendría el gran reto.

Admirables economistas como los premios nobel, Krugman y Stiglitz, consideran que estas no son las medidas correctas, éste es un ajuste que desestimula la demanda. El caso es que, tomado este camino, los ciudadanos de España y Grecia (al igual que los irlandeses e italianos) están poniendo el mayor esfuerzo: disminución del empleo, del ingreso y del gasto. En consecuencia, la solidez de la recuperación dependerá de la creatividad de los productores para crear mercados donde hay bajos ingresos y de la paciencia de la población que, de ser poca, podría traducir esta crisis económica en una política. Las manifestaciones de “inconformes” por el mundo industrializado son una señal de ello.

Estados Unidos. Si bien la potencia norteamericana apagó el incendio de su crisis financiera, el aparato productivo aún no despega a pesar de la estrategia expansiva: devaluación del dólar y aumento de la oferta monetaria. Aunque el desempleo dejó de aumentar, aún se halla muy lejos de los indicadores anteriores a la crisis. Hoy Estados Unidos tiene casi el doble de desempleados que en 2006.

En Estados Unidos la confianza no se ha restablecido, ni por parte de los consumidores ni del sistema financiero. El indicador más crítico es que el mercado de vivienda aún no se reactiva, los precios de las casas siguen estancados en el fondo, lo que hace inviable al crédito: “si no tienes una casa con un precio de mercado atractivo, no te puedo prestar dinero”, más o menos esa debe ser la respuesta de los banqueros hoy en día en Estados Unidos. Y es que el centro de la crisis aún no se ha resuelto: cientos de miles de norteamericanos tienen una vivienda con una hipoteca cuyo monto supera al valor de mercado de la casa, a pesar de que llevan varios años pagándola.

Los demás países de la Unión Europea. En general, el crecimiento europeo será lento ya que este bloque se caracteriza por un fuerte comercio intrarregional. El principal cliente de los productos europeos son los mismos países de la región. Así que mientras no se restablezca la confianza del sistema financiero y comiencen a generarse nuevos empleos, Europa avanzará a la velocidad que le permita el lastre de la crisis. Obviamente, el colchón de Alemania es superior al de sus vecinos, lo que se traduce en menores efectos para la población teutona.

Países emergentes productores de commodities. Naciones como Perú o Colombia han salido relativamente bien libradas de la crisis. Sus economías crecen, el desempleo no aumenta y la balanza de pagos se ve sólida gracias a las exportaciones de materias primas y a los ingresos de inversiones extranjeras. En parte es la misma situación de Venezuela o Argentina, aunque ellos tienen otro tipo de problemas domésticos: excesivo gasto público, inflación y ausencia de confianza por parte del capital extranjero, especialmente en el caso venezolano.

Todo indica que en el corto y mediano plazo se gozará de relativa buena salud ya que los precios de combustibles seguirán al alza por dos razones fundamentales: China sigue creciendo gracias a la expansión de su mercado interno; y la caída en la oferta de petròleo y gas como resultado de problemas políticos en Medio Oriente y Norte de África, principalmente. Pero, no hay garantía que los precios de los alimentos conserven la misma tendencia.

El reto de estos países, que es lo que hace Argentina, es tratar de aprovechar la bonanza para estimular la industria nacional. Aquí es donde no se ven claramente los esfuerzos de los países andinos. El combustible no es renovable, esta bonanza se acabará y, entonces, ¿con qué apalancaremos nuestro crecimiento futuro? Hay que direccionar el superávit y estimular nuevas inversiones hacia otros sectores, particularmente productores de bienes y servicios con alto valor agregado.

China, India y otros países emergentes fuertes en industria y servicios. Estos son la locomotora de la economía global. Dos factores determinan que su futuro cercano siga siendo promisorio: la expansión de sus mercados internos y el hecho que siguen siendo los más atractivos para la inversión extranjera. Los capitales internacionales siguen privilegiándolos para colocar su liquidez.

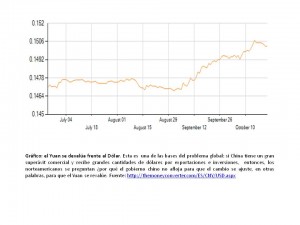

Sin embargo, no están exentos de problemas: China y Brasil presentan problemas de inflación y existe, adicionalmente, una fuerte presión de Estados Unidos y Europa para que China revalúe su moneda y aligere la carga comercial de los países industrializados. Vivimos en un mundo global y China no puede contar con un crecimiento sostenido de largo plazo, si sus principales compradores no salen de la crisis.

En el 2012 veremos si baja la cresta de la ola de este tsunami global.