Giovanny Cardona Montoya, septiembre 22 de 2019.

El título de este artículo no es un juego de palabras. Hoy todo el mundo habla de la desbandada de empresas extranjeras que nos dejan para seguir siendo proveedores de nuestro mercado desde el extranjero. Philip Morris es la última en emigrar. Pero de lo que pocos hablan, es que las empresas extranjeras no vienen a Colombia. No somos atractivos para la Inversión Extranjera Directa (IED) en muchos sectores de la economía.

¿Por qué se van los que se van?

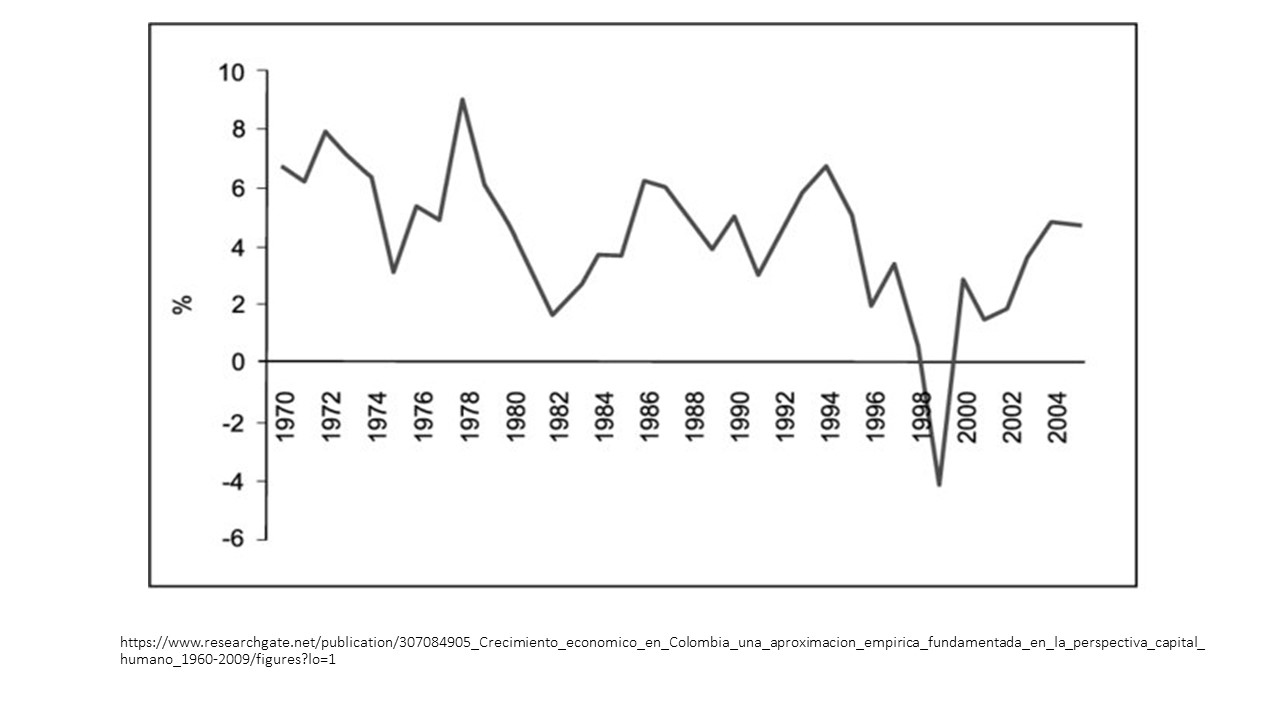

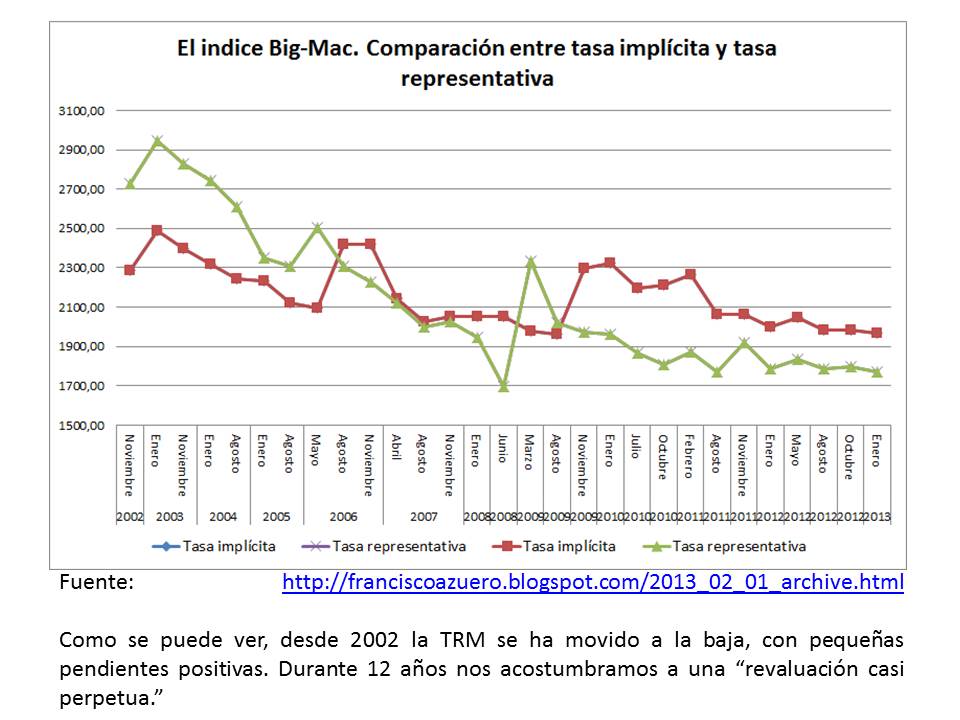

A lo largo de la última década nos han dejado varias empresas manufactureras: Michelin, Mondelez -la de los chiclets Adams-, la ensambladora de Mazda, Bayer y ahora, Philips. Todas ellas se van por razones específicas de mercado (el cierre de Venezuela), factores de entorno (la larga revaluación del peso que hacía más baratas las importaciones) o por causas estructurales de la economía colombiana (plantas ubicadas en las montañas y lejos de los puertos, problemas de seguridad jurídica y otras debilidades de competitividad colombiana).

Un factor que se suele señalar con frecuencia es la alta tributación. Según el Banco Mundial -BM- (Doing Business) después de Argentina y Bolivia, Colombia es el tercer país menos atractivo -seguido muy de cerca por Brasil y Venezuela- por las cargas impositivas.En concepto de diversos analistas, la Ley de Financiamiento -nombre que enmascara la enésima reforma tributaria- ayudará a hacer más atractivo el país en esta materia.

Sin embargo, según Restrepo J. de la Universidad Javeriana, la metodología del BM es cuestionada por la mezcla de factores tributarios diversos que deberían mirarse acorde a sus particularidades (tributos a las ventas, a las utilidades o a los ingresos brutos no son comparables).

Pero, seguramente Colombia viene acumulando una larga cadena de factores negativos que no sólo “espantan” a las empresas extranjeras que han venido, sino, que no motivan a otras para que ingresen al país: la falta de vías que nos comuniquen fácilmente con los puertos, los problemas de seguridad (incluída la seguridad jurídica agudizada por las constantes reformas tributarias), la debilidad de nuestro sistema de ciencia, tecnología e innovación, entre otros.

Este conjunto de factores que hace de Colombia un país poco atractivo para la IED, se traduce en la pérdida de cerca de 1500 empleos directos como consecuencia de la salida de estas empresas. Es un agravante más en la tendencia del sector manufacturero de perder participación en el mercado laboral (de 23%, hace una década, a menos del 13% en la actualidad).

Se trata de empresas que llevaban décadas en Colombia, incluso algunas de ellas llegaron al país en la época del proteccionismo y la Decisión 24 del Pacto Andino que las obligaba a ser mixtas, o sea, a tener capital nacional no inferior al 51% del valor total de la empresa. En otras palabras, el modelo de apertura económica que se comenzó a implementar hace 30 años, abrió las puertas a la competencia y a la inversión extranjera, pero no generó suficientes condiciones para hacer que dicha inversión permanezca en el país.

¿En qué nos equivocamos? La apertura económica de Corea, Taiwán o Singapur no se hizo sobre la base de abandonar al aparato productivo. Estos países abrieron las puertas a la competencia externa, pero crearon condiciones para que invertir (capital nacional y extranjero) fuera atractivo. Aquí no pasó lo mismo. El Consejo Privado Nacional de Competitividad (CNC) ha señalado a lo largo de varios años, que el país no está haciendo lo necesario (tecnología, educación, seguridad, infraestructura, etc.) para alcanzar los niveles de competitividad deseados.

¿Quiénes sí vienen…y se quedan?

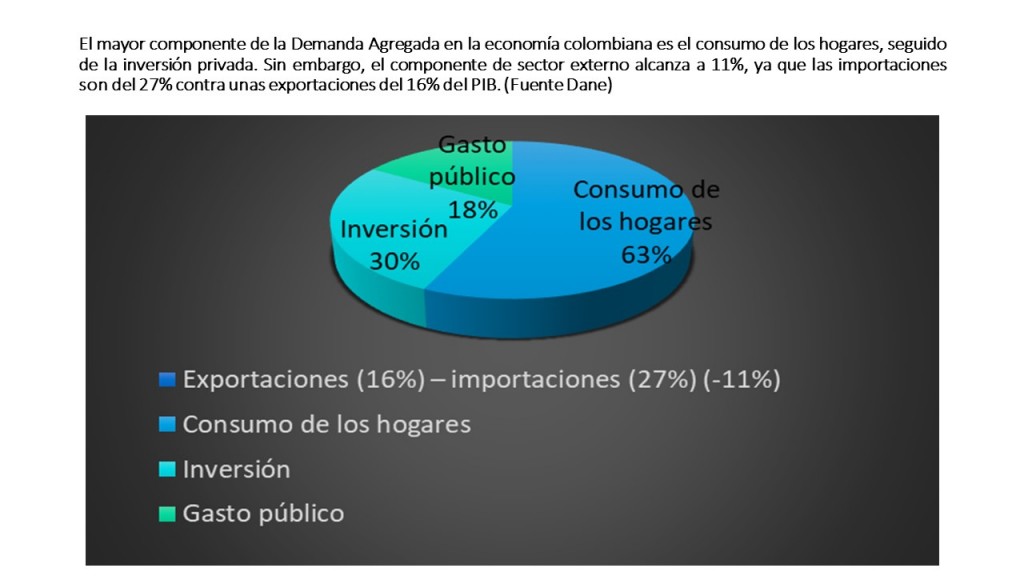

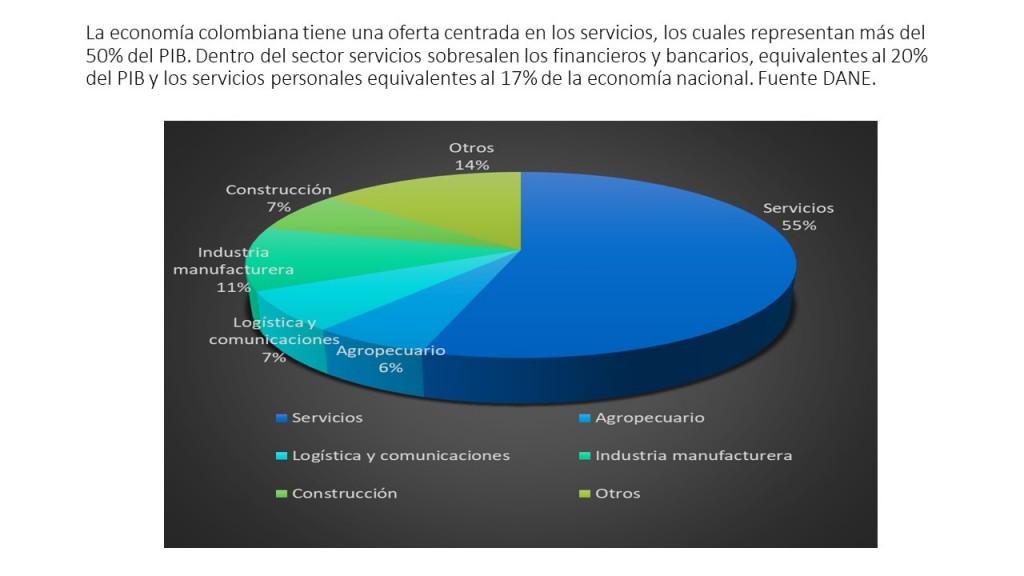

Lo que acabamos de señalar es que el sector manufacturero ha perdido peso en el PIB y en la generación de empleo. Conservando el hilo conductor de esta idea, muchas de las empresas que se han ido son precisamente manufactureras. Sin embargo, a Colombia, anualmente entra IED y su peso en la balanza de pagos no es desdeñable. Pero, no son las industrias de la transformación -ni el sector agropecuario-, los principales destinos de la misma.

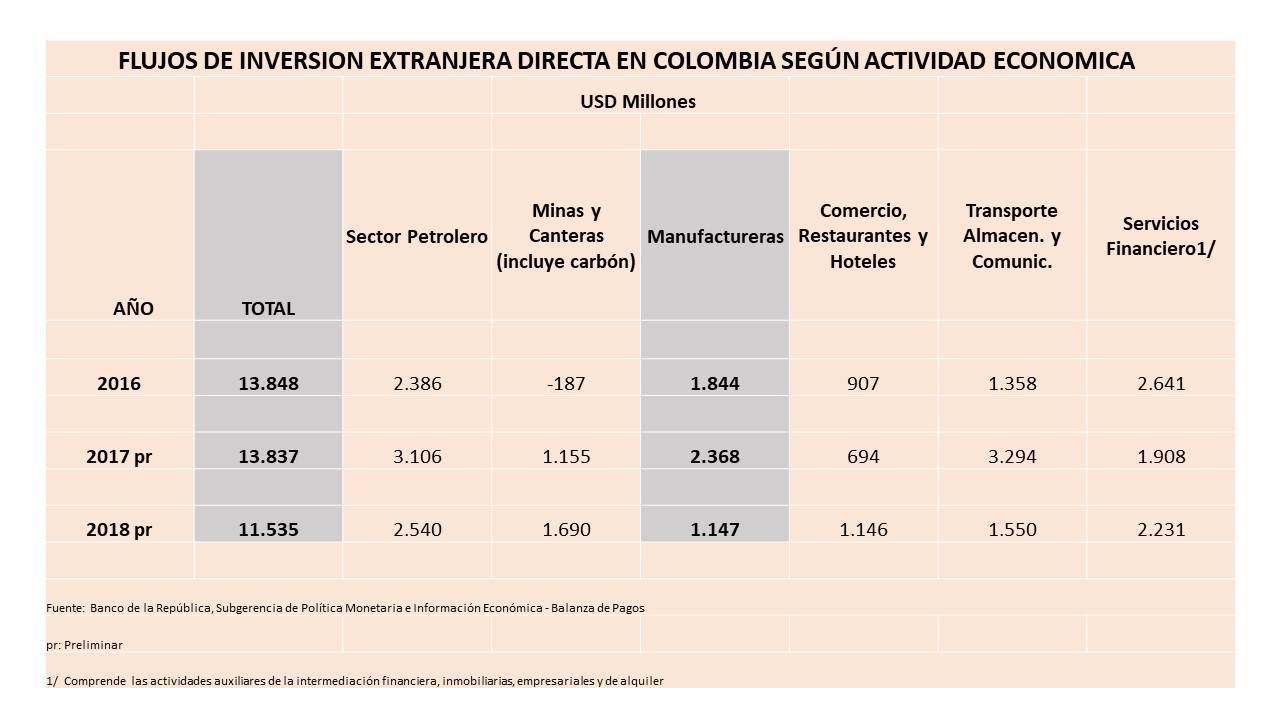

Así, por ejemplo, según datos del Banco de la República en 2018 ingresaron al país más de 11.500 millones de dólares, sin embargo, sólo 1350 millones estaban dirigidas a la economía rural o a la industria manufacturera. En cambio, la industria extractiva recibió 4.200 millones y el sector financiero más de 2.200 millones. En síntesis, comercio, minería, banca y comunicaciones absorvieron casi el 80% de la IED. Para 2017, 10.500 millones -de un total de 13.000 millones-llegaron a estos sectores.

En otras palabras, Colombia es un país atractivo para la explotación minera (incluye petróleo y carbón), para el comercio (de bienes importados, especialmente) y para el mercado bancario (comercial y de inversiones). Pero la industria manufacturera y el agro no son un destino para la IED.

En síntesis, difícilmente se puede aducir que la IED no llega por razones tributarias (no lo harían las empresas petroleras, los bancos o las grandes plataformas). Es evidente que el país tiene otros factores críticos más transversales. Muchas de las empresas manufactureras que se fueron lo hicieron para México, país conectado en grandes Cadenas Globales de Valor con un aparato productivo que ha multiplicado su capacidad exportadora de bienes manufacturados. Ahora, desde México nos abastecen de chicles, cigarrillos y carros ensamblados.

Es un discurso reiterativo en estos artículos, pero las evidencias obligan a que insistamos: necesitamos una infraestructura vial competitiva, se requieren técnicos, tecnólogos e ingenieros innovadores; necesitamos fortalecer nuestro sistema de I+D+i y mejorar el sistema educativo. Se están yendo empresas que requieren un talento humano y unas condiciones tecnológicas adecuadas para agregación de valor. Se trata de nuevas y más modernas empresas, basadas en nuevos modelos de negocio.

Por estas insuficiencias es que se están yendo empresas y no llegan otras.