Estamos conmemorando dos décadas de la proclamación de la nueva Constitución de Colombia. Muchas expectativas se generaron en diferentes ámbitos. ¿Qué de ello se ha materializado y dónde hay frustraciones? Esas son las preguntas que surgen a la hora de hacer balance de esta nueva etapa de la sociedad colombiana.

En nuestro blog vamos a ocuparnos de algunos de los tópicos económicos derivados de la reforma de la Carta Magna. Comencemos con el Banco de la República, ente al que se le dio autonomía frente al ejecutivo para que asuma una responsabilidad muy precisa: preservar el poder adquisitivo de la moneda (art. 373).

El Banco de la República es el banco central de Colombia, su objetivo de política monetaria es el logro de tasas de inflación coherentes con el mandato constitucional de garantizar la estabilidad de precios, en coordinación con una política macroeconómica general que propenda por el crecimiento del producto y el empleo.

Para ver la coherencia entre el discurso normativo y la realidad fáctica, estudiemos el desempeño del Banco de la República en relación con el poder adquisitivo del peso y la estabilidad macroeconómica.

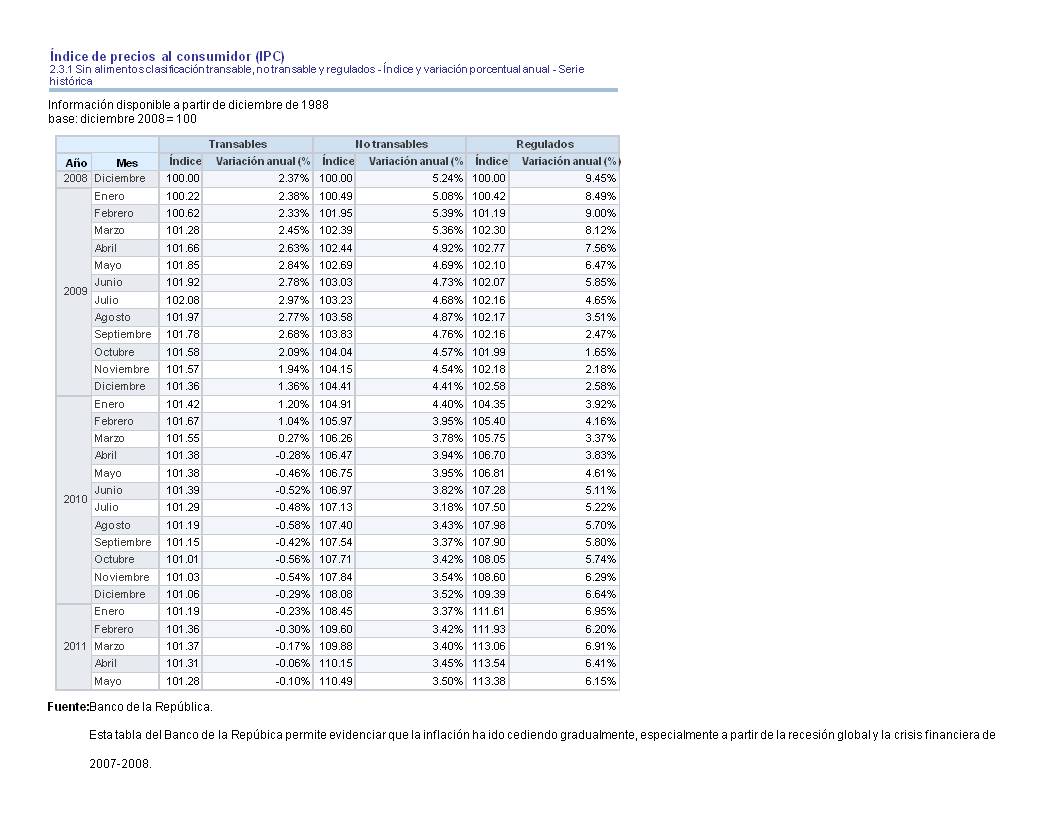

Este primer gráfico muestra que, en general, la inflación en Colombia ha bajado a través de los años. Tanto el IPC de Bienes Transables (los que se pueden importar) como los No Transables (construcción, servicios personales, etc.) ha caído gradualmente. Con pequeños vaivenes, podemos decir que esta tendencia se ha mantenido desde la Constitución de 1991. O sea, aunque frecuentemente el Banco de la República ha incumplido su meta anual de inflación, la tendencia de largo plazo señala al Emisor como una entidad cumplidora de su deber constitucional.

Este primer gráfico muestra que, en general, la inflación en Colombia ha bajado a través de los años. Tanto el IPC de Bienes Transables (los que se pueden importar) como los No Transables (construcción, servicios personales, etc.) ha caído gradualmente. Con pequeños vaivenes, podemos decir que esta tendencia se ha mantenido desde la Constitución de 1991. O sea, aunque frecuentemente el Banco de la República ha incumplido su meta anual de inflación, la tendencia de largo plazo señala al Emisor como una entidad cumplidora de su deber constitucional.

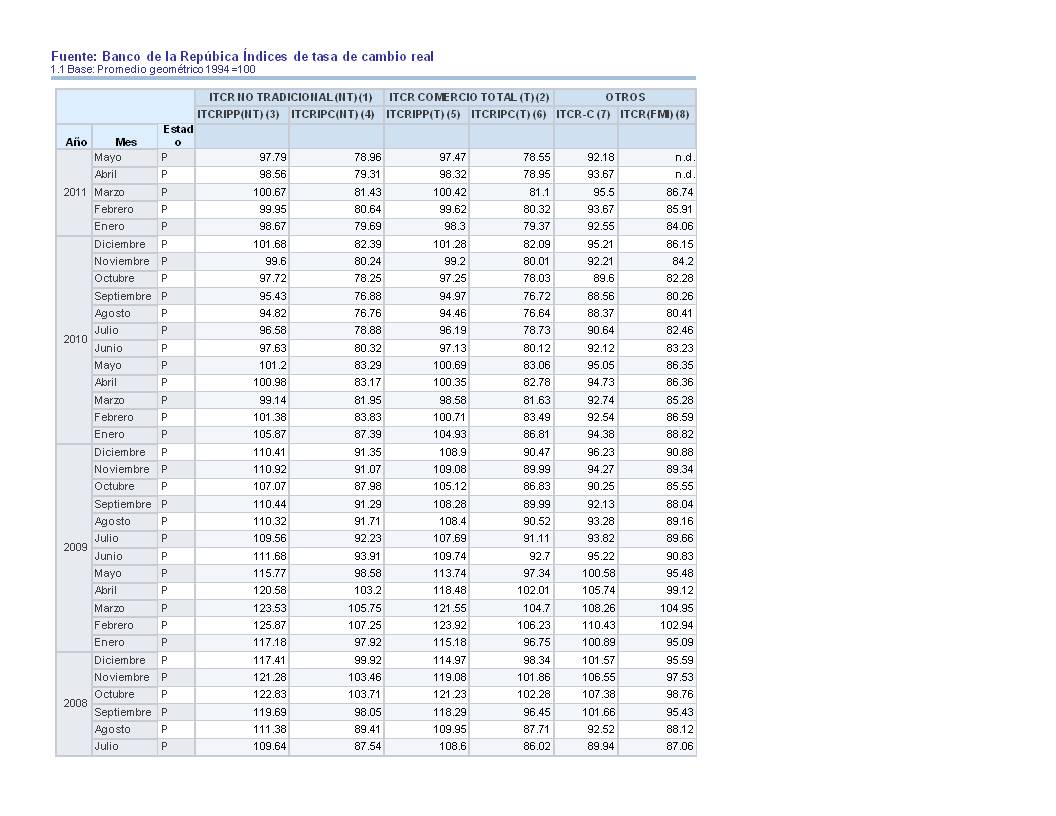

Ahora, para medir la capacidad adquisitiva de la moneda, no sólo es un buen indicador la inflación doméstica, para ello, también se puede tener en cuenta el Indice de Tasa de Cambio Real, el cual señala la relación entre los precios de bienes y servicios de los países extranjeros con respecto a los de nuestro país:

El anterior gráfico del Banco de la República muestra que, en términos generales, durante los últimos años, el peso colombiano se ha mantenido revaluado con respecto al dólar (por ello el ITCR aparece como inferior a 100). Esto ratificaría el alto poder adquisitivo de nuestra moneda que ya se veía con la descendiente inflación del primer gráfico. Ello se puede traducir en que nuestra moneda permite comprar dólares “baratos” o estimular nuestro deseo de hacer turismo en el exterior. El problema es que nuestro trabajo se ha hecho relativamente costoso con respecto al de los trabajadores de otros países, lo que afecta la competitividad de las exportaciones y de los productos nacionales con respecto a los importados.

El anterior gráfico del Banco de la República muestra que, en términos generales, durante los últimos años, el peso colombiano se ha mantenido revaluado con respecto al dólar (por ello el ITCR aparece como inferior a 100). Esto ratificaría el alto poder adquisitivo de nuestra moneda que ya se veía con la descendiente inflación del primer gráfico. Ello se puede traducir en que nuestra moneda permite comprar dólares “baratos” o estimular nuestro deseo de hacer turismo en el exterior. El problema es que nuestro trabajo se ha hecho relativamente costoso con respecto al de los trabajadores de otros países, lo que afecta la competitividad de las exportaciones y de los productos nacionales con respecto a los importados.

Por lo anterior, para hablar del éxito de las medidas del Banco de la República, es necesario buscar indicadores que tengan que ver con el PIB y el desempleo, ya que no es suficiente una estabilidad de precios si, como política macroeconómica coordinada, no incide positivamente en la generación de empleo y el crecimiento económico.

Es en esta relación, entre medidas de estabilidad de precios y crecimiento, que los resultados de la política monetaria colombiana se muestran dudosamente satisfactorios. Desde 1995, la economía colombiana no ha presentado tasas de crecimiento económico sostenidas, ni destacadas en el contexto internacional. Excepto el crecimiento de 2007 (7.1%), los demás años se ha crecido tímidamente o, incluso, se ha presentado recesión (1999 y 2008).

Adicionalmente, el crecimiento económico no se ha traducido en una mejora importante del empleo. Como veíamos en gráfico del DANE presentado en un artículo anterior, el desempleo en Colombia entre 205 y 2007 -los mejores años de crecimiento económico de toda la década-, se sostuvo entre 11.5 y 12.5%, sin mostrar grandes cambios, a pesar de las políticas monetarias contracíclicas que ha aplicado el Banco de la República:

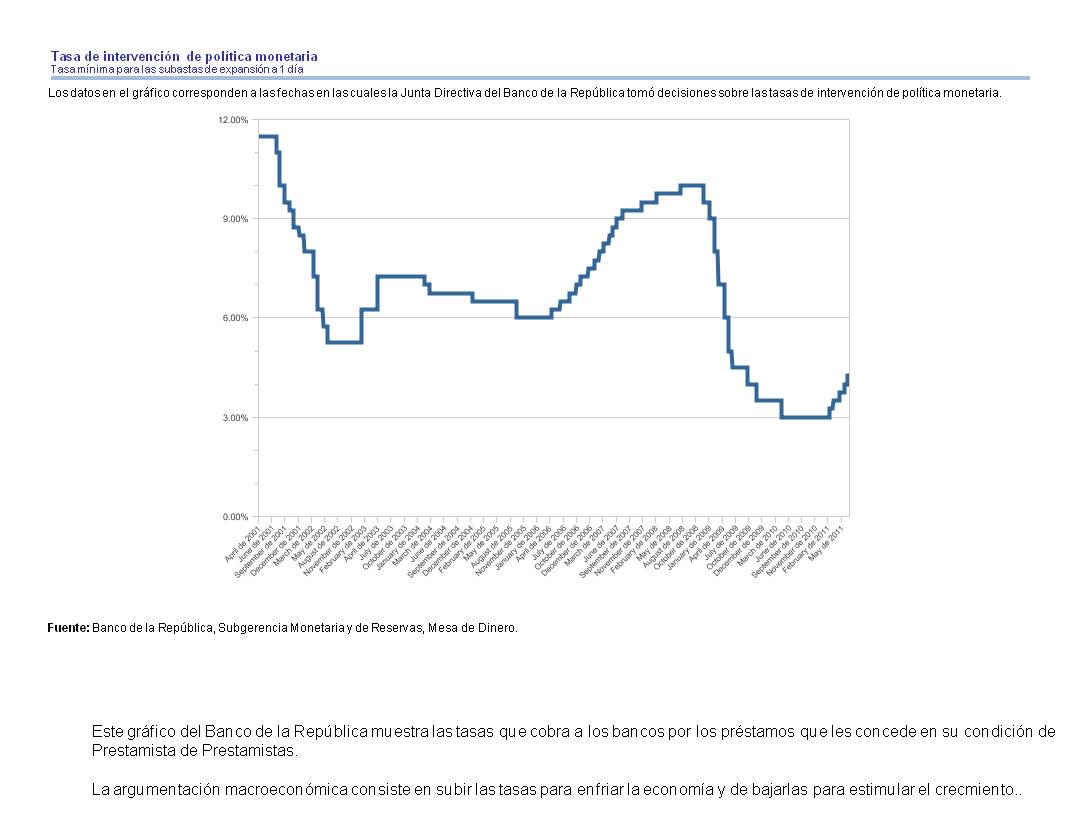

Como nos muestra este tercer gráfico del Banco de la República, a partir de las crisis de 1999 y 2008, el emisor aplicó medidas monetarias expansionistas (bajó las tasas de interés) para estimular la recuperación y el crecimiento económico. Sin embargo, el balance de casi dos décadas es de un tímido crecimiento y de una precaria recuperación del empleo.

Como nos muestra este tercer gráfico del Banco de la República, a partir de las crisis de 1999 y 2008, el emisor aplicó medidas monetarias expansionistas (bajó las tasas de interés) para estimular la recuperación y el crecimiento económico. Sin embargo, el balance de casi dos décadas es de un tímido crecimiento y de una precaria recuperación del empleo.

En otras palabras, la estabilidad de precios y la consecuente preservación del poder adquisitivo de la moneda en las dos últimas décadas no se ha traducido en una mejora estructural del aparato productivo colombiano: productividad, empleo, competitividad y bienestar.

Si reconocemos que la estabilidad de precios y la preservación del poder adquisitivo, en general, son indicadores positivos para cualquier economía, entonces debemos buscar la falla del sistema en la falta de concertación macroeconómica…que también es mandato constitucional.

En síntesis, es necesario hacer una valoración objetiva de la decisión derivada de la Carta Magna: un banco central que gestiona la política monetaria y cambiaria, mientras los gobiernos de turno manejan la política fiscal. ¿Existen los mecanismos necesarios para asegurar que el gobierno y el Banco de la República coordinen sus políticas en función de objetivos de crecimiento sostenido de largo plazo y generación de empleos estables?