En la primera semana de agosto, Standard and Poor´s bajó la calificación de la deuda soberana de largo plazo de Estados Unidos. En consecuencia, este lunes, las bolsas del mundo tuvieron una caida fenomenal. Pero, esto es coyuntural y no muestra la esencia del problema. De hecho, las bolsas se irán recuperando gradualmente después de este “lunes negro”.

Vamos a tratar de hacer una analogía con un Iceberg. Un témpano de hielo tiene la particularidad que en la superficie sólo exhibe su extremo más pequeño. Pero, en la medida que bajamos la mirada y nos sumergimos, vamos viendo que éste es más y más grande. Así que miremos el Iceberg desde su pináculo hasta el fondo.

1. La punta visible: Caída en la calificación de la deuda soberana de Estados Unidos. Esto significa que, en concepto de la calificadora de riesgo Standard and Poor´s, Estados Unidos no es un deudor “ideal”, o sea, ya no es triple A. Aunque la calificación doble A plus es muy buena para el resto de países del mundo, para Estados Unidos no lo es. Por décadas, la nación norteamericana había sido calificada triple A. Como reacción al fenómeno, la Reserva Federal ha anunciado que mantendrá las tasas de interés bajas, lo que se espera tranquilice a los mercados. Pero, anunciar que mantendrá bajas las tasas, por más de un año, es bueno y es malo. Bueno porque indica que la banca central se mantiene comprometida con la recuperación económica. Pero es malo, porque indica que sus pronósticos son muy pesimistas.

1. La punta visible: Caída en la calificación de la deuda soberana de Estados Unidos. Esto significa que, en concepto de la calificadora de riesgo Standard and Poor´s, Estados Unidos no es un deudor “ideal”, o sea, ya no es triple A. Aunque la calificación doble A plus es muy buena para el resto de países del mundo, para Estados Unidos no lo es. Por décadas, la nación norteamericana había sido calificada triple A. Como reacción al fenómeno, la Reserva Federal ha anunciado que mantendrá las tasas de interés bajas, lo que se espera tranquilice a los mercados. Pero, anunciar que mantendrá bajas las tasas, por más de un año, es bueno y es malo. Bueno porque indica que la banca central se mantiene comprometida con la recuperación económica. Pero es malo, porque indica que sus pronósticos son muy pesimistas.

2. La parte no visible más superficial: El gobierno de Estados Unidos necesitó incrementar el techo de su deuda para poder cubrir sus gastos corrientes. Durante varias semanas, los congresistas demócratas y republicanas estuvieron negociando las condiciones para aprobarle un incremento del techo de deuda al gobierno y, así, Obama pudiera salir a tomar dinero del mercado para pagar empleados, proveedores y deuda vieja.

El problema del techo de la deuda, en sí, no es serio. El gobierno de Estados Unidos se puede endeudar, la banca le presta. El problema fue político. Los demócratas y los republicanos se trenzaron en una pelea por la elección presidencial del próximo año. Sin embargo, este debate político afectó la confianza de los mercados y enrareció el ambiente.

Ahora, realmente Estados Unidos si tiene un serio problema: su Estado es históricamente deficitario y, más temprano que tarde, se tendrán que tomar medidas para reducirlo. Eso implica reducir gasto público y/o aumentar impuestos. Ambas son medidas recesivas. En un año electoral como el que se avecina, el debate entre el Tea Party (que no quiere que se suban impuestos bajo ninguna circunstancia) y el resto de la clase política que quiere aplicar una combinación de reducción de gasto y aumento de impuestos, es un factor que no ayudará a la recuperación económica.

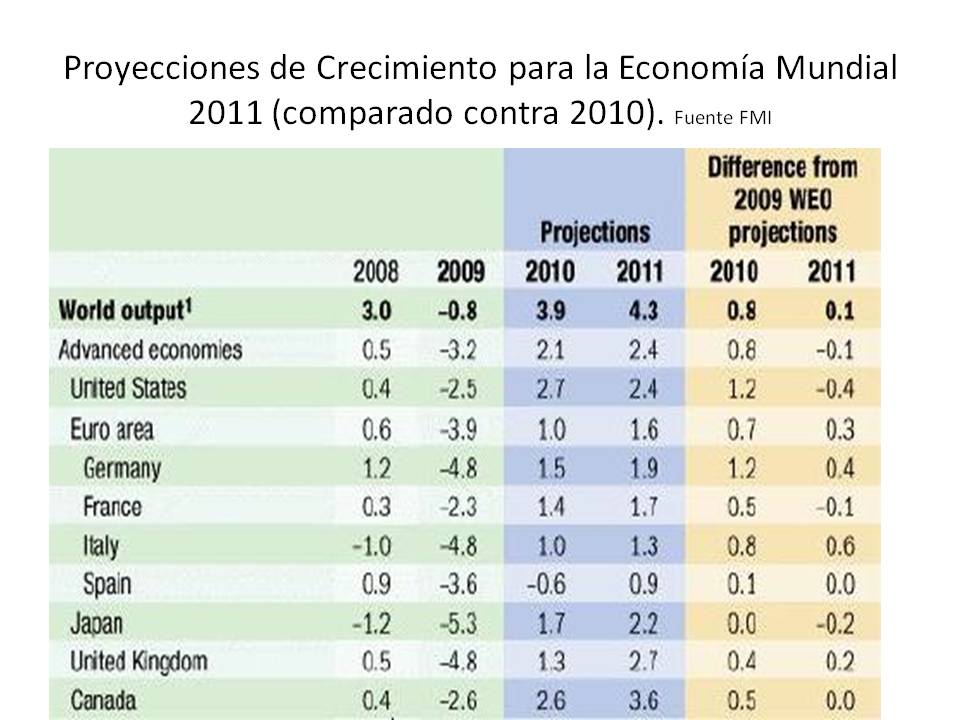

3. Tercer nivel de profundidad: la crisis financiera de 2008. Este pedazo de témpano es enorme. La recesión cíclica de 2007 -agudizada con la crisis inmobiliaria y financiera de 2008- ha dejado huellas enormes. El desempleo se disparó en Europa y Estados Unidos y, tres años después, aún no se ven señales claras de recuperación. Estados Unidos tiene 14 millones de desempleados (el doble del desempleo que tenía antes de la crisis), España anda con un tasa de paro cercana al 20% y algo grave también sucede en Grecia, Portugal, Italia y Francia.

O sea, es difícil que la economía salga de la crisis si la construcción no se reactiva, si las operaciones financieras no se reaniman -prestarle dinero a la gente- y si el empleo no se recupera. O sea, la inestabilidad laboral, el alto nivel de endeudamiento de la gente y la caída en el precio de las viviendas, no motivan a los bancos para reactivar el crédito. Y, si la gente no reinicia el consumo, la economía difícilmente comenzará una senda sostenida de crecimiento económico.

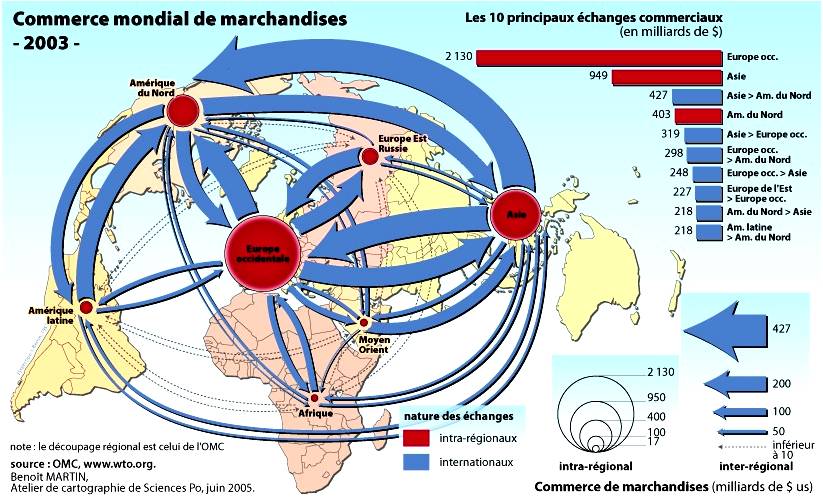

4. La parte más profunda y grande del iceberg: los Mercados Emergentes y la caída en la competitividad de las economías de los Países Industrializados. Aquí está el verdadero origen de la crisis. Por décadas, las grandes firmas de Estados Unidos, de Europa y de Japón han ido trasladando su producción a China, India y otros mercados emergentes. Las empresas de estos países han destruido empleos para trasladarlos a los BRIC y a otros mercados emergentes.

Aprovechando los bajos costos laborales de una mano de obra cada vez más cualificada, en países que han ofrecido beneficios tributarios, las multinacionales de Europa y Estados Unidos han cerrado plantas en sus países de origen, para trasladar la producción a países emergentes. Sólo den una mirada a la etiqueta o marquilla de sus camisetas o tenis deportivos: son marcas europeas, japonesas y norteamericanas, pero su producto ha sido elaborado en China, Taiwan, Corea, Indonesia, India, Malasia, etc.

Esta es la base central del problema: los países industrializados están dejando de ser competitivos. Por décadas, los altos niveles de especialización han hecho que las empresas transnacionales trasladen procesos productivos a países con menores costos laborales. La producción oversea y offshoring se ha consolidado porque los TLC, las diferencias salariales y los beneficios fiscales, lo permiten; porque la especialización cada vez más compleja en la producción de bienes y servicios así lo exige y porque a las empresas no les importa el lugar donde producen, siempre y cuando les ofrezcan seguridad de inversión y ganancias mayores.

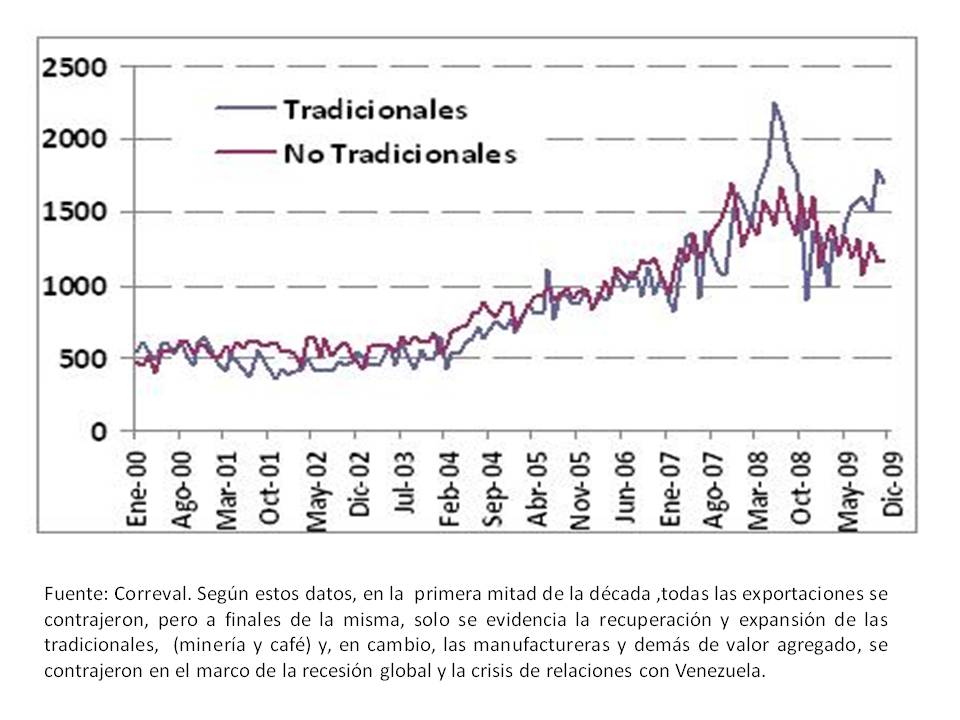

En lugar de conclusión: el iceberg se sacude. La economía mundial no tiene una crisis mayor porque China y los demás países emergentes siguen creciendo. Sin embargo, las señales inflacionarias del coloso asiático hacen prever medidas recesivas -subir tasas de interés- lo que puede frenar el consumo y la inversión en dicho país. En parte los colombianos no sentimos una crisis mayor porque los precios mundiales de petróleo, gas, ferroniquel y café se mantienen altos gracias a la demanda creciente de los mercados emergentes. Si China se desacelera, la crisis global se agudiza…

…el mar está picado.