Agosto 21 de 2017.

Aunque la balanza de pagos es el espejo en el que podemos ver las relaciones de un país con el resto del mundo, aquella también se puede utilizar para observar algunos de los hilos conductores de la dinámica económica doméstica.

1. EL CONCEPTO.

La balanza de pagos tiene dos grandes componentes, la cuenta corriente y la cuenta de capitales. El primer componente evidencia las operaciones de compra-venta internacionales de un país. Sin embargo, dicho componente no sólo incluye las mercancías, sino también los servicios y los pagos que se realizan por los factores de producción. Así, los intereses que se pagan por la deuda internacional y las utilidades que repatrian las empresas multinacionales se consideran compensaciones al capital, por lo tanto aparecen en la cuenta corriente. Pero, y de modo más sorprendente, debemos señalar que las remesas que envían los compatriotras que abandonan el país por diversas razones, también se reportan en la cuenta corriente, como una especie de pago por la exportación de la mano de obra.

El segundo componente, la cuenta de capitales, contabiliza los ingresos y salidas internacionales de capital, ya sean en forma de deuda externa o de inversiones extranjeras. En esta cuenta se incluyen los capitales de corto plazo y de largo plazo.

2. COLOMBIA OPTIMISTA

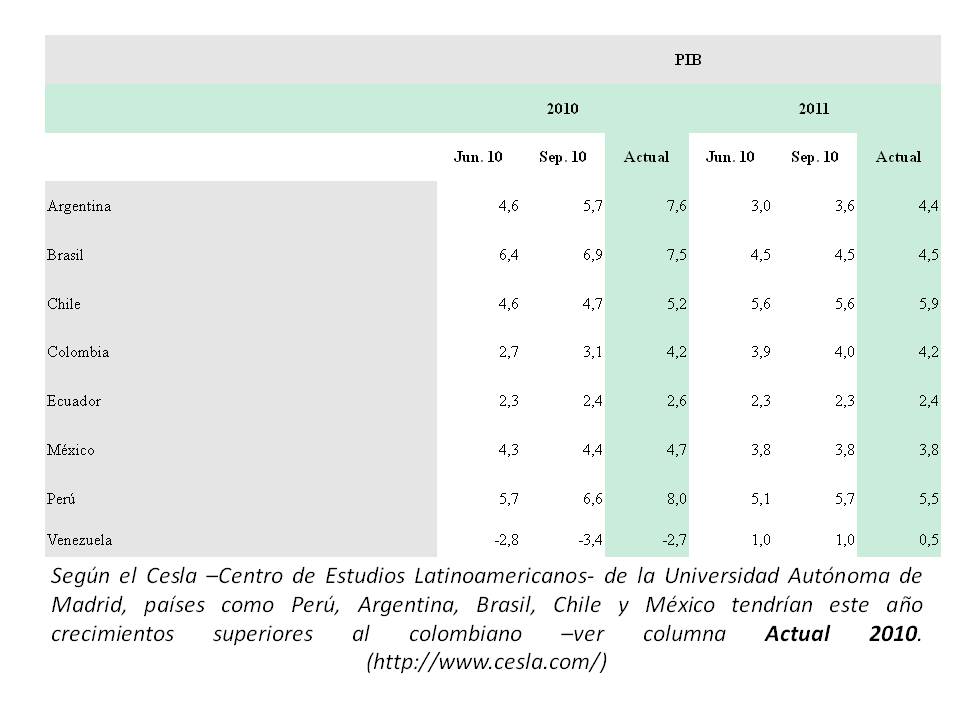

A lo largo de las últimas dos décadas, la balanza comercial (componente de la cuenta corriente que registra las importaciones y exportaciones de bienes) ha reflejado un comportamiento poco alarmante. No se han presentado déficits notorios, incluso en algunos años se ha tenido superávit comercial.

De igual manera, la cuenta de capitales evidencia que el país a lo largo de dos decenios ha atraído Inversión Extranjera Directa y créditos de largo plazo. Este tipo de capitales tienden a ser productivos, relacionados con el desarrollo de empresas y obras de infraestructura, no dedicados a financiar el consumo.

Hasta aquí, estas dos evidencias muestran un país optimista con una relación positiva con el resto del mundo: no hay exceso de importaciones y el país es atractivo para los inversionistas extranjeros.

3. COLOMBIA AMARGA.

Si bien la balanza comercial de Colombia no presenta síntomas críticos en el largo plazo (no se presenta un crónico, estructural o profundo déficti comercial), la cuenta corriente sí es deficitaria, de manera profunda y crónica. Aunque la relación entre exportaciones e importaciones de mercancías es estable, el país tiene un crónico déficit en cuenta corriente, el cual se explica por la salida de divisas en forma de utilidades repatriadas (las empresas extranjeras se llevan las ganancias) o de pago de intereses de la deuda externa.

Este déficit no es de mayor envergadura gracias a que los casi dos millones de colombianos que han salido del país buscando mejores oportunidades, envian remesas que son más importantes que el valor total de las exportaciones de café. Aunque las remesas se han reducido con la crisis económica de España y la desaceleración de la economía de Estados Unidos, su peso sigue siendo muy relevante.

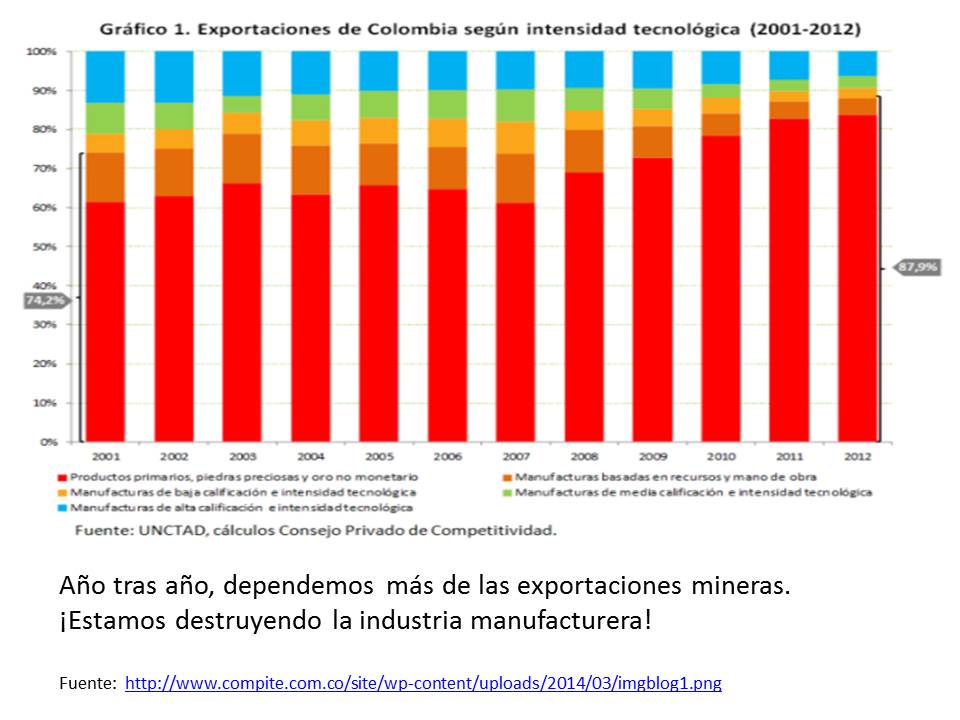

Aunque la cuenta de capitales también se ha visto favorable en las últimas décadas, en realidad hemos venido incubando una crisis. La mayor parte de las inversiones extranjeras que llegan al país vienen para la industria minera, particularmente hidrocarburos, lo que explica su sensible descenso desde que los precios internacionales del petróleo se vinieron al piso en 2014.

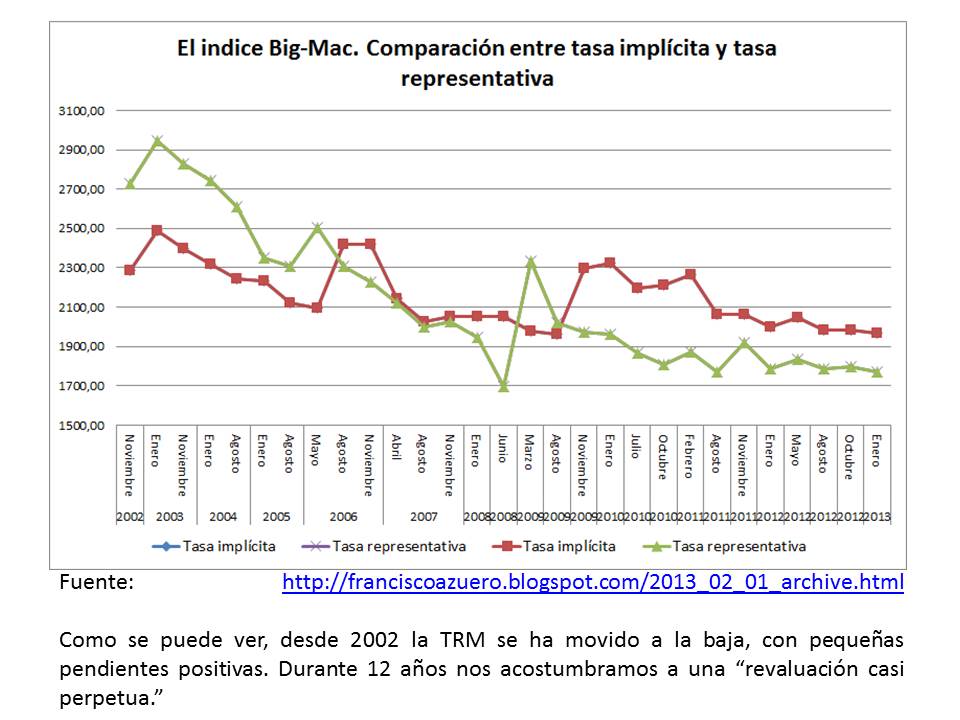

El tema es que las evidencias empíricas señalan que nuestra economía no es atractiva para los inversionistas extranjeros, excepto en la minería, la banca o el comercio. O sea, ni el agro, ni la industria manufacturera son destinos significativos de los inversionistas extranjeros. Durante varios artículos hemos señalado la importancia de innovar y agregar valor a nuestros productos y para ello sería de mucha utilidad la transferencia de know how por parte de las empresas extranjeras. Pero eso no está sucediendo.

4. A MANERA DE CONCLUSIÓN.

La balanza de pagos no sólo es una herramienta para conocer las relaciones económicas internacionales de un país. Con los datos que se pueden leer en la información que aporta el Banco de La República, se ratifican varios hechos que dan a entender la crisis estructural de la economía colombiana:

– dependemos de las exportaciones de hidrocarburos, a pesar de que no tenemos reservas de petróleo a largo plazo. La importancia del café y otros productos de agroindustria ha caído significativamente. Ni qué hablar de otros sectores de la industria manufacturera.

– atraemos inversiones extranjeras pero fundamentalmente para la exploración y explotación de hidrocarburos y la venta de empresas en el sector financiero, comercio y telecomunicaciones. Pero no llegan capitales para modernizar la industria manufacturera o el agro. Adicionalmente, la repatriación de utilidades evidencia que los países industrializados no están interesados en reinvertir sus utilidades en el país.

– las remesas de colombianos que se han ído del país financian una parte importante del déficit en cuenta corriente.

O sea, estamos vendiendo nuestras empresas, explotando el subsuelo y exportando mano de obra para financiar nuestro tren de consumo.