Por: Giovanny Cardona Montoya

¡Como si fuera ayer!

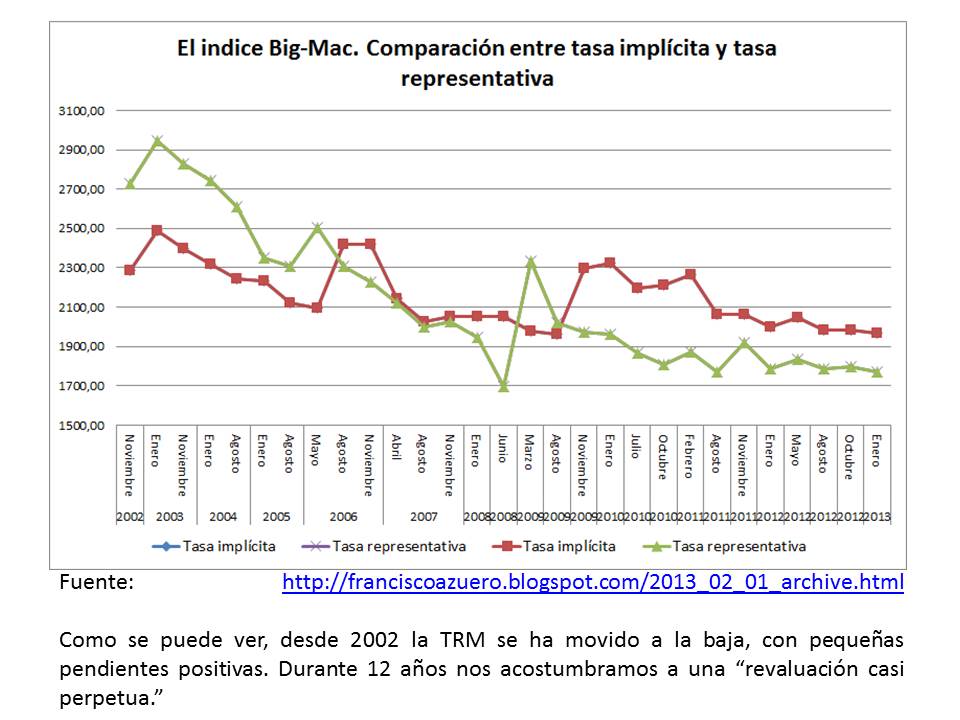

Quienes vivimos parte de nuestra vida en una Colombia anterior a la apertura económica, que ya lleva un cuarto de siglo, recordamos el estatuto cambiario 444 de 1967. Este, que rigió hasta 1991, nos acostumbró al crawling peg que hacía que el peso se devaluara gradual y nominalmente alrededor de las tendencias inflacionarias. Pero, esos ya parecen tiempos muy remotos.

Lo que ha pasado después de las leyes 7a y 9a de 1991, ha sido muy diferente. Particularmente desde 2002, cuando el dólar llegó a tocar el listón de los 3 mil pesos, comenzó un proceso de revaluaciones, nominales y reales, que con escasas excepciones nos acompañó hasta 2014.

(Nota aclaratoria: la revaluación nominal se evidencia cuando el precio del dólar ha bajado, y la real cuando el precio del dólar se mantuvo bajo a pesar de que nuestra inflación era más alta que la de nuestros mercados principales: Estados Unidos y Unión Europea).

¿De qué dependerá el precio del dólar en el futuro cercano?

¿De qué dependerá el precio del dólar en el futuro cercano?

Desde el segundo semestre de 2014 el precio del dólar ha venido en alza, lo que en principio se explica por la caída en los ingresos de exportaciones por cuenta de los bajos precios internacionales del petróleo. Sin embargo, para pronosticar el valor futuro de la divisa, no es suficiente este indicador. Veamos:

1. Factores económicos que bajan el precio del petróleo.

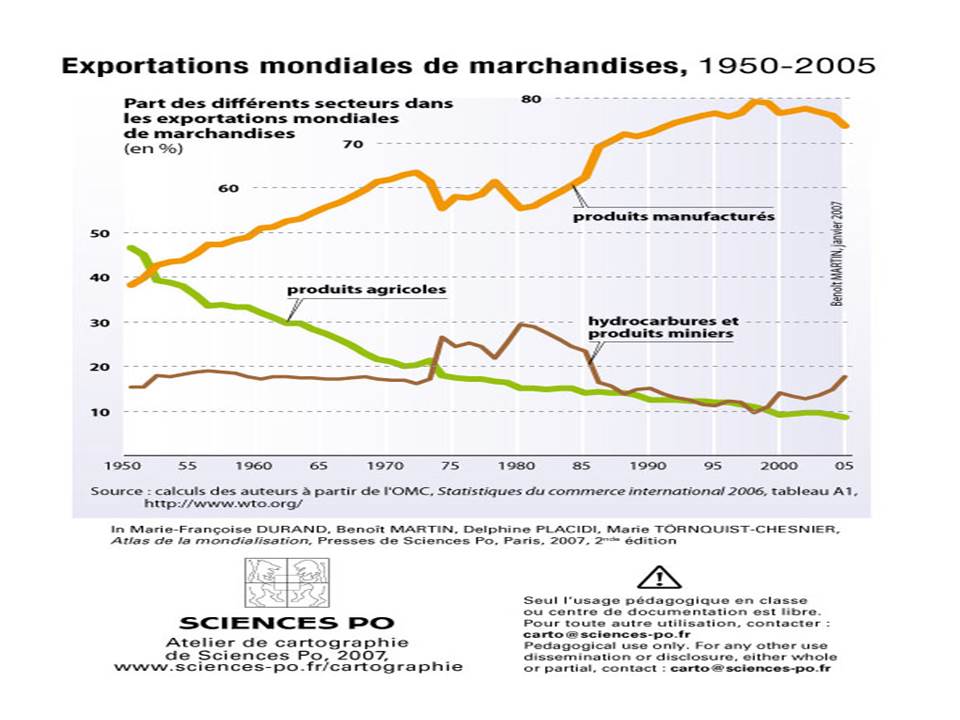

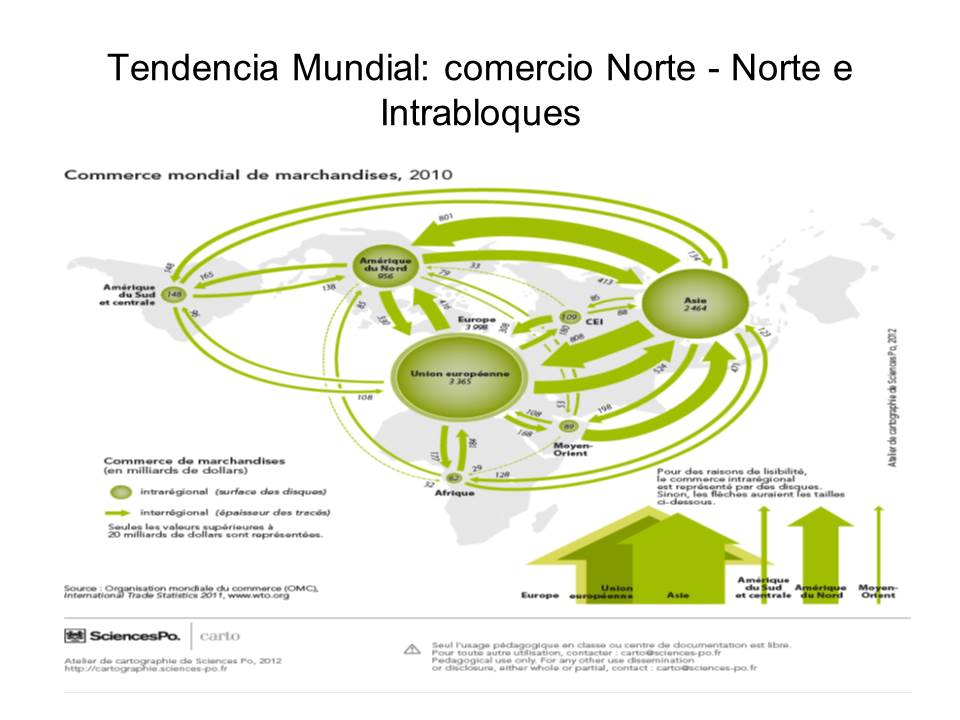

Sobre este punto ya hemos hablado varias veces en este blog (1) (2). La crisis de 2008 aún deja secuelas; mientras Europa no consolide su recuperación y Japón continúe estancado, los mercados emergentes no pueden asegurar en el largo plazo un ritmo acelerado de la locomotora de la economía mundial.

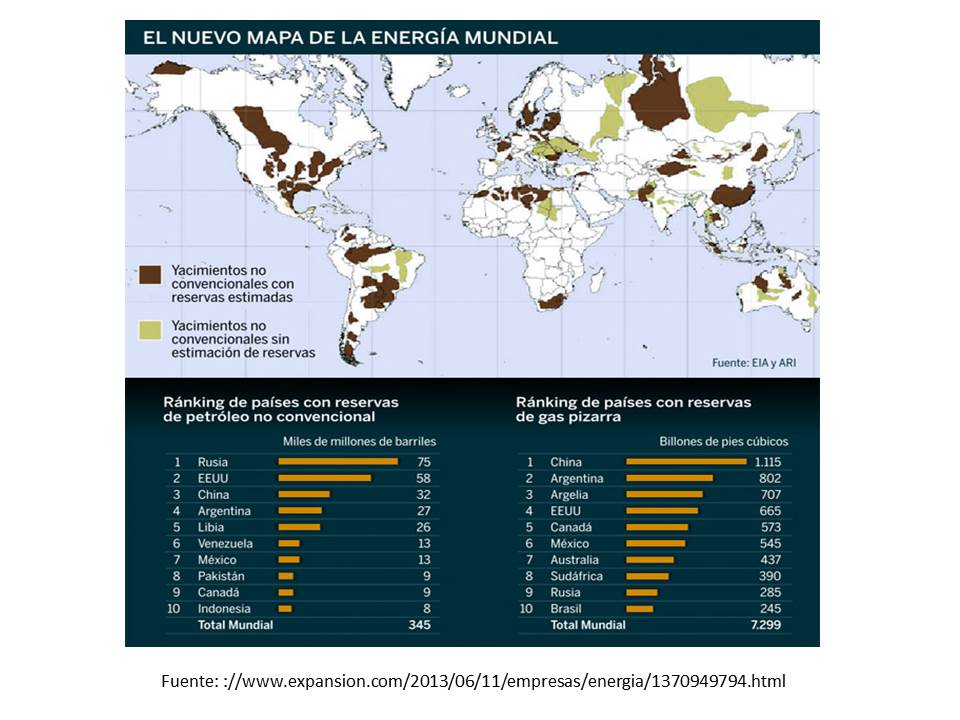

El caso más evidente es China, que ha venido enfriando sus calderas, instalándose en unas tasas de crecimiento cercanas al 7%, muy por debajo de sus históricas del 10-11%. Este ritmo lento, acompañado de un mayor autoabastecimiento norteamericano y de exploraciones de combustibles no convencionales por la técnica de fracking, cambia la ecuación del mercado de petróleo, conllevando una relativa sobreoferta y una consecuente caída en el precio.

2. Factores geopolíticos que afectan el precio del petróleo.

Por más que se hable de incremento en el autoabastecimiento norteamericano y de la desaceleración del la economía china, es evidente que la caída en los precios del petróleo ha sucedido muy rápido: más de 50% en unos cuantos meses. La velocidad y la profundidad de la caída dan pie a suponer que algo de geopolítica y de especulación bursátil hay en esta dinámica.

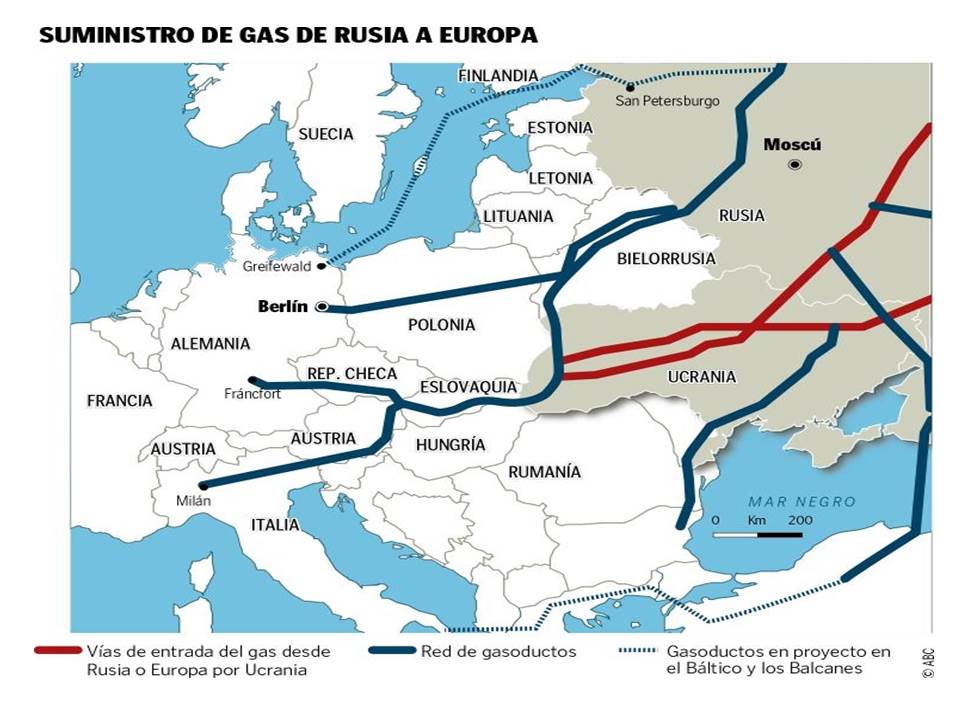

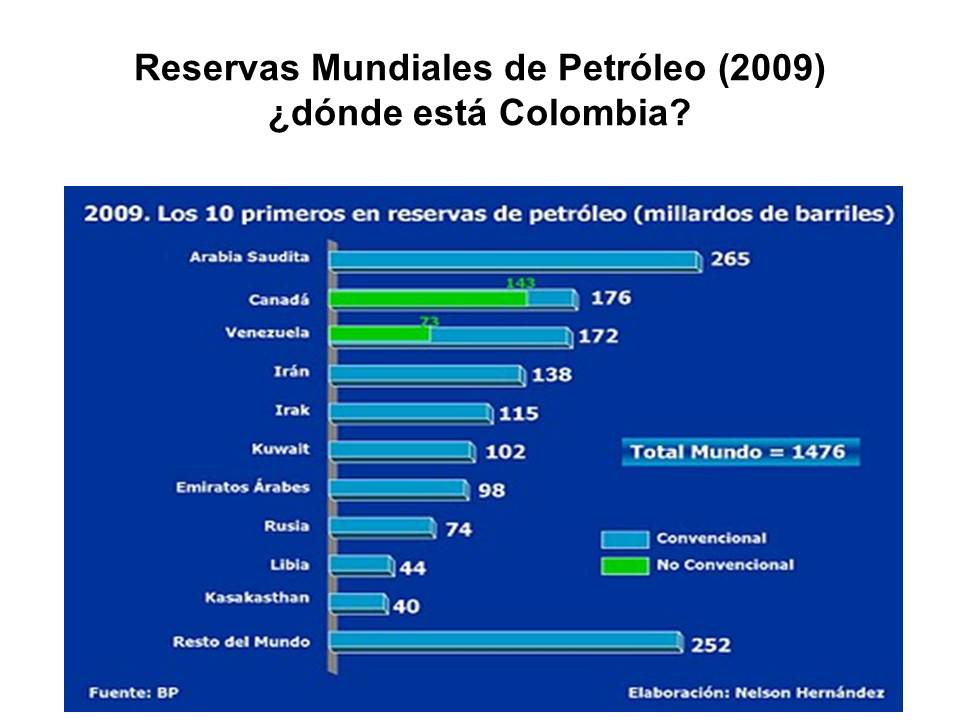

En los últimos años se han agudizado las relaciones conflictivas de Estados Unidos con Irán, Rusia y Venezuela. En el caso de Irán, Arabia Saudita es un aliado estratégico de las potencias nucleares de Occidente, ya que quiere frenar la expansión chiita en el Medio Oriente; con respecto a Rusia, la Unión Europea también es incondicional, ya que está en juego el posible acuerdo comercial con Ucrania.

Estos tres países tienen un patrón común: grandes reservas de hidrocarburos y una alta dependencia de la exportación de los mismos. Ello permite lanzar la hipótesis de que los bajos precios del petróleo pueden responder a una estrategia consciente de Occidente y de Arabia Saudita para ahogar o, al menos, presionar, a sus gobiernos.

En el caso de Rusia, el tema tiene que ver con el futuro de la unidad de Ucrania; en el de Irán están en juego, su programa nuclear y su influencia teocrática sobre movimientos fundamentalistas de la región; ello explicaría la actitud reacia de Arabia Saudita a reducir la producción de la OPEP para detener la caída en el precio. Con Venezuela el conflicto se deriva del modelo económico antineoliberal del chavismo.

En consecuencia, es posible que el acuerdo nuclear al que están llegando las potencias occidentales e Irán, y el nuevo escenario que se genera en América con el ingreso de Cuba al sistema interamericano, acompasado de un discurso menos rígido de Estados Unidos hacia Venezuela, pueden ser factores que inclinen levemente la balanza hacia una recuperación del los precios del petróleo. Quedaría pendiente la evolución de los sucesos en Ucrania.

3. La balanza de pagos colombiana y el mercado de capitales.

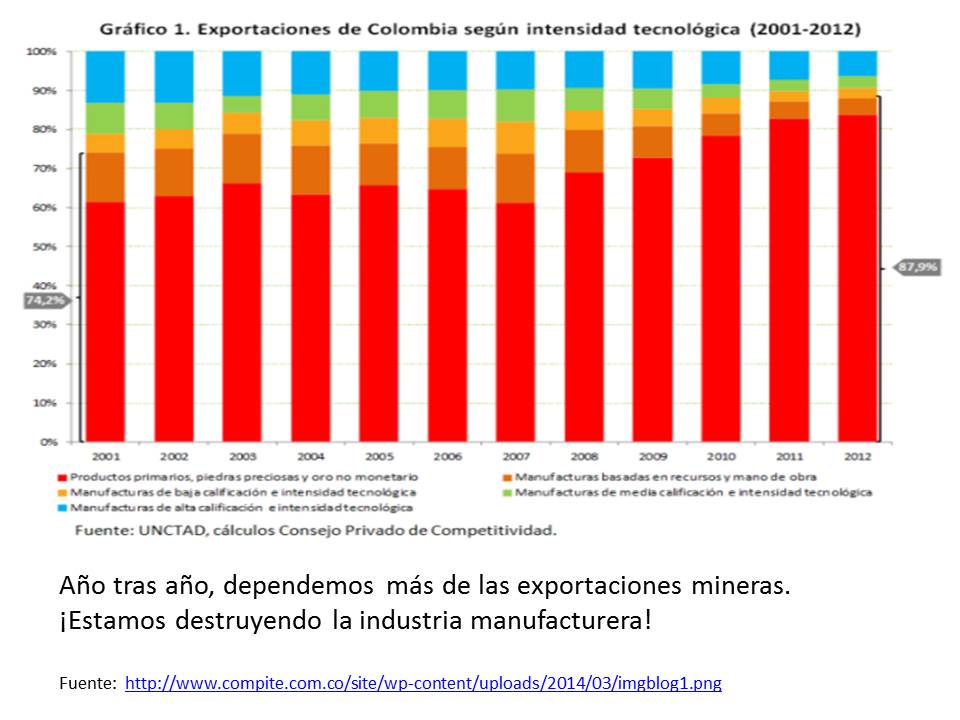

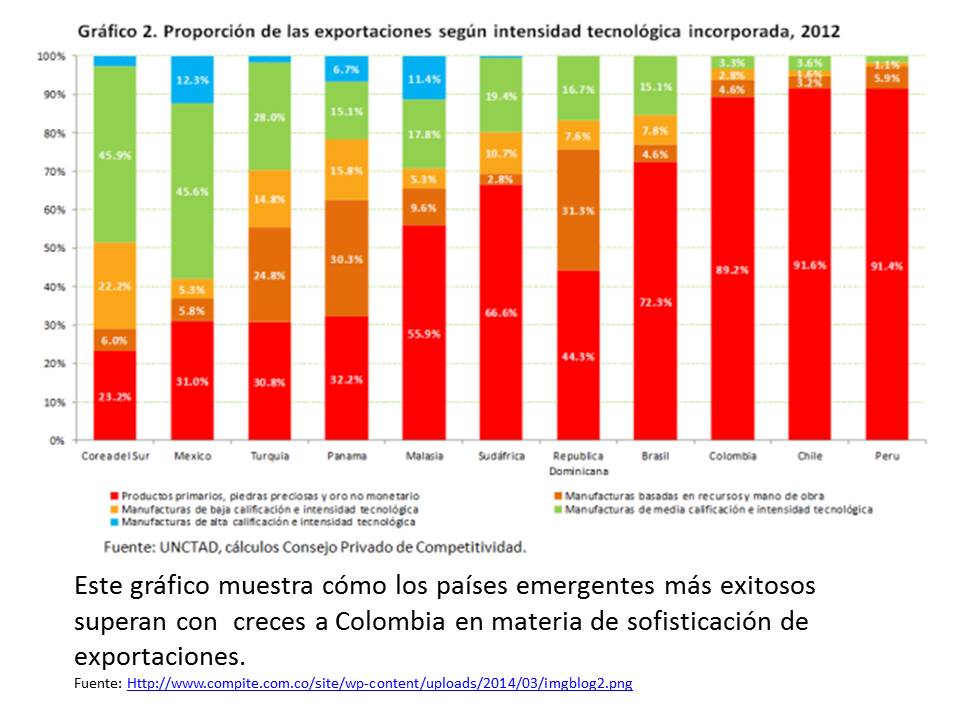

El vaso conductor más claro que nos trae de los escenarios mundiales a la devaluación del peso, es el comportamiento de la balanza de pagos. El primer indicador es la caída en los flujos de ingresos corrientes por la alta dependencia de las exportaciones petroleras. La segunda fuente de devaluación podría ser la reducción de inversión extranjera directa (IED), desmotivada por los mismos argumentos: no es rentable invertir en exploración y explotación de un petróleo que se vende a tan bajo precio. La IED llega a Colombia fundamentalmente a esta industria.

Adicionalmente, la cuenta corriente de la balanza de pagos colombiana tiene un componente deficitario muy fuerte, el de servicios factoriales. Desde la crisis de 2008, esta cuenta ha agudizado su déficit, ya que las grandes firmas europeas y norteamericanas trajeron sus capitales a los mercados emergentes para seguir generando ganancias, pero éstas se repatrian a sus matrices para sostenerlas.

En consecuencia, si en el corto plazo no se consolida la llegada de IED, ya sea para obras de infraestructura o por la privatización del algunas empresas, si no se diversifica la oferta exportadora -lo que dificilmente sucederá en el corto plazo- y si las multinacionales no desaceleran su proceso de repatriación de utilidades, el dólar se mantendrá costoso en el mercado colombiano.

Sin embargo, hay una variable adicional que no se puede descuidar: la tasa de interés. Tanto en Estados Unidos como en Colombia se tiene en la mira este indicador. La Reserva Federal ha dejado de estimular su economía norteamericana con tasas de interés bajas y hay ciertos indicios de que en el segundo semestre comenzará a elevarlas para controlar el consumo.

El caso es que en Colombia, la situación monetaria también se halla tensa por las mismas razones. La fuerte devaluación, algunos problemas climáticos que afectan la agricultura y los paros de transportadores, tienen a la inflación de 12 meses por encima de la meta establecida. Es probable que el Banco de La República en el segundo semestre también se anime por una medida en esta dirección.

La evolución de las tasas de interés no sólo alteraría las decisiones de inversión y de consumo, sino que, además, provocaría migraciones de capitales golondrina en una u otra dirección: Norte o Sur.

Reflexión final:

La mayoría de analistas considera que el mercado de combustibles ya tocó fondo, por lo tanto, el precio del dólar habría encontrado su techo de corto plazo (2600-2650 pesos); adicionalmente, nadie pronostica una fuerte recuperación del precio del petróleo, de ahí que se considera que la divisa hallará su equilibrio el resto de año entre 2250 y 2500.

Sin embargo, las variables económicas y políticas señaladas aún no son claramente predecibles, por lo tanto, pronosticar el precio del dólar más allá de un par de meses, no parece ser muy viable. La geopolítica y las tasas de interés mandarán señales en los próximos meses; tal vez, entonces, podramos enunciar una hipótesis de tipo de cambio hacia finales del año y el año 2016.