Traductor: Andrés Fernando Cardona Ramírez

Versión en inglés: http://www.elcolombiano.com/blogs/lacajaregistradora/?p=1469

El siglo XX fue en gran medida el siglo de proteccionismo. En ese contexto, los países latinoamericanos -incluido Colombia- llevaron a cabo una política de sustitución de importaciones buscando promover la naciente industria nacional. En la década de 1960, dicha política se complementó con estrategias de promoción de exportaciones para diversificar la oferta y vender al mundo mercancías diferentes a las mineras y agrícolas.

Sin embargo, para las corrientes económicas emergentes a finales del siglo XX, para la academia y para los gobernantes de turno, éste modelo económico cepalino se agotó. En su reemplazo, el neoliberalismo fundamentó estrategias de apertura para modernizar las economías, liberalizando el comercio y atrayendo la inversión extranjera. Sin embargo, un cuarto de siglo después, hay razones de peso para preguntarnos hacia donde va Colombia en materia de desarrollo económico.

Las expectativas:

El modelo proteccionista del siglo XX dio origen a una industria liviana importante, con algunos avances, incluso, en producción de electrodomésticos, instumentos eléctricos y ensamblajes de vehículos. Paralelo a ello, las exportaciones se habían diversificado, reduciendo la dependencia del café y aumentando la producción de otros bienes, especialmente agroindustriales y del sector textil-confección. Sin embargo, el paradigma de la ventaja competitiva se imponía en el mundo, por lo tanto, había que abrir la puerta a la competencia, a nuevos proveedores y a inversionistas que crearan condiciones para modernizar la economía colombiana.

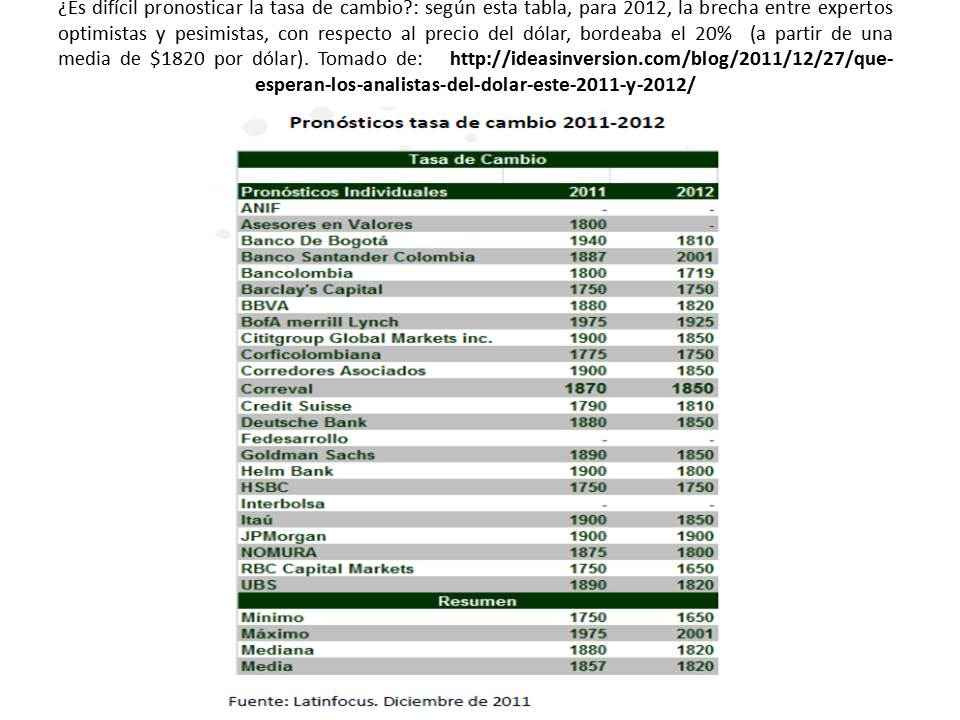

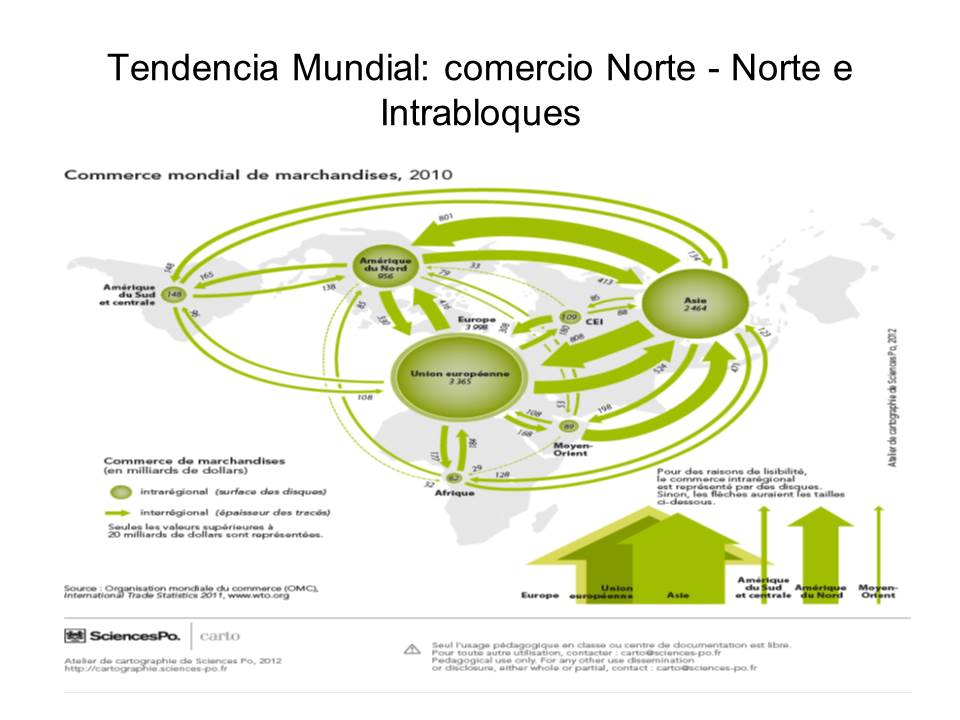

Como lo muestra este mapa de Sciences Po, la mayor parte del comercio mundial es al interior de los bloques del Norte (circunferencias) y entre éstos (Flechas gruesas). Ello se debe a que se trata de productos manufacturados de alto nivel de complejidad tecnológica, y en estos circuitos pocos latinoamericanos participan, Colombia incluida: hay que crear ventaja competitiva.

Como lo muestra este mapa de Sciences Po, la mayor parte del comercio mundial es al interior de los bloques del Norte (circunferencias) y entre éstos (Flechas gruesas). Ello se debe a que se trata de productos manufacturados de alto nivel de complejidad tecnológica, y en estos circuitos pocos latinoamericanos participan, Colombia incluida: hay que crear ventaja competitiva.

En consecuencia, a partir de la apertura económica, se esperaba lograr que la inversión extranjera modernizara nuestro aparato productivo, que se sofisticara nuestra producción, que la competencia extranjera obligara a nuestra incipiente industria a mejorar para competir. Con esos pilares se esperaba fundamentar una nueva economía centrada en la creación de ventaja competitiva por parte de las empresas.

La realidad

Sin embargo, a pesar de que algunas empresas se han modernizado, en general las cifras señalan que Colombia no avanza en esta dirección. Según estudios del Banco de La República, hasta comienzos de la apertura económica (1990) el café representó entre el 50 y el 70% de las exportaciones. En la década de 1990, exportaciones diferentes a café y petróleo llegaron a ser casi 50% del total de la oferta exportadora. Pero, ello no significa que haya sido la industria manufacturera la gran potenciadora, aunque algo de ello si había: Venezuela fue, en el marco de la CAN, un gran mercado para vehículos ensamblados, confecciones y agroindustria, principalmente.

Sin embargo, el balance de la primera década del siglo XXI señala que lo poco que se había avanzado en materia de diversificación se ha ido desvaneciendo. Si bien ya no dependemos significativamente de las exportaciones cafeteras, los productos mineros no procesados han pasado a ocupar este privilegiado puesto. Entre el petróleo, el carbón, el ferroníquel y el oro se halla el eje de las ventas colombianas al exterior, las cuales se complementan con una industria liviana que no evoluciona: confecciones, bananos y flores. Según el Consejo Privado de Competitividad, el 88% de nuestras exportaciones son materias primas o bienes de bajo nivel tecnológico.

En consecuencia, nos hallamos en una situación ambigua: iniciamos un modelo de apertura económica, inspirados en los principios de la Ventaja Competitiva, lo que implica ciencia, tecnología e innovación. Pero la sofisticación de nuestra industria y de la agricultura no está sucediendo. Tenemos mejores comunicaciones, una banca más internacionalizada, una mayor oferta educativa, pero seguimos exportando bienes sin procesar. Algo no estamos haciendo bien.

La macroeconomía:

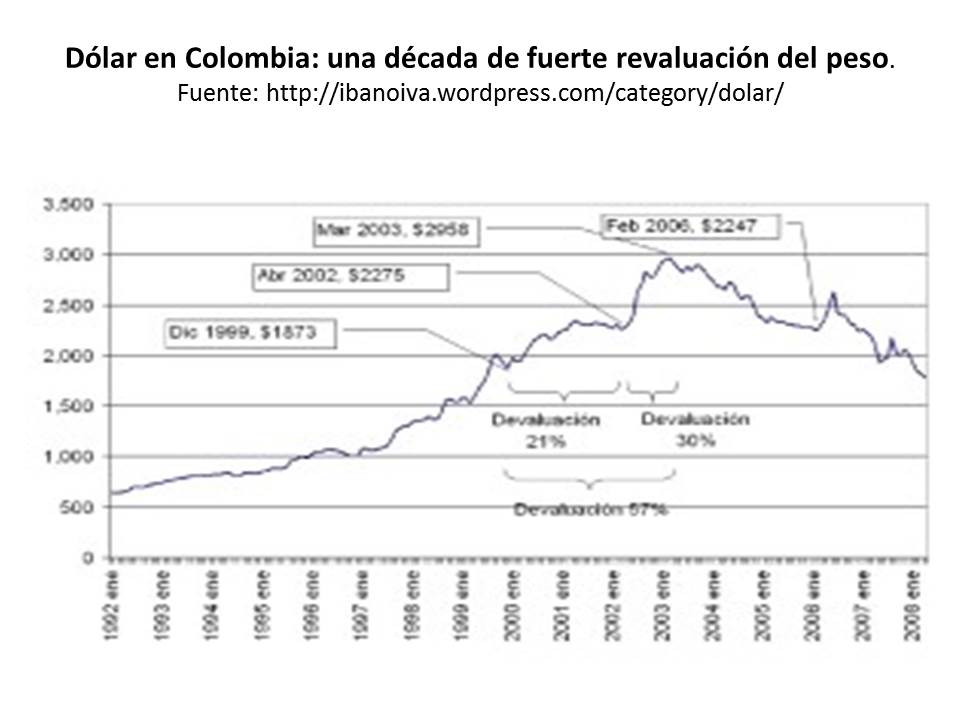

nos hemos transformado en una economía minera. El carbón y el petróleo se han convertido en nuestra principal fuente de divisas: exportaciones y atracción de inversión extranjera. Sin embargo, esta situación es un determinante (aunque no exclusivo) de la revaluación del peso. En consecuencia, la bonanza minera es causante parcial de las debilidades de otras industrias con aspiraciones de participar en los mercados internacionales. Los confeccionistas, los floricultores, los bananeros y los cafeteros pierden competitividad como consecuencia de una tasa de cambio desfavorable. Estamos viviendo síntomas de una enfermedad holandesa. ¿Es esto sostenible?:

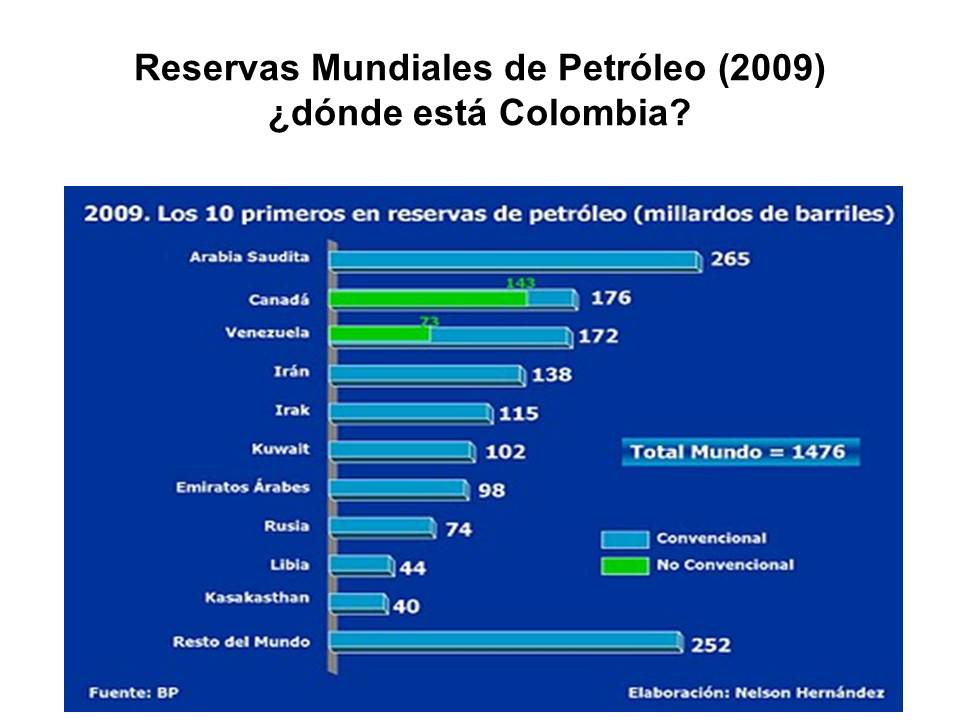

Según estos datos de la compañía BP, trabajados por Nelson Hernández, 10 países poseen 80% de las reservas mundiales de petróleo, pero Colombia no aparece entre éstos. Por lo tanto, un modelo de desarrollo minero, fundamentado en la industria de hidrocarburos no parece sostenible en el largo plazo para Colombia. No hay señales de que podamos sostener el modelo a largo plazo con divisas derivadas de la inversión y las exportaciones de petróleo, mientras que las otras industrias -manufacturera y agrícola- se deprimen como consecuencia de la revaluación que la primera provoca.

Según estos datos de la compañía BP, trabajados por Nelson Hernández, 10 países poseen 80% de las reservas mundiales de petróleo, pero Colombia no aparece entre éstos. Por lo tanto, un modelo de desarrollo minero, fundamentado en la industria de hidrocarburos no parece sostenible en el largo plazo para Colombia. No hay señales de que podamos sostener el modelo a largo plazo con divisas derivadas de la inversión y las exportaciones de petróleo, mientras que las otras industrias -manufacturera y agrícola- se deprimen como consecuencia de la revaluación que la primera provoca.

La innovación y el desarrollo sostenible:

No sólo la tasa de cambio afecta a las manufacturas y al agro colombianos. Este país presenta muy malos indicadores en materia de innovacion, desarrollo, educación y ciencia. Según datos optimistas, Colombia podría estar dedicando poco menos del 0,5% de su PIB a procesos de I+D, mientras países exitosos del Este Asiático invierten en este rubro cerca del 4%. Vecinos como Brasil o Chile, invierten más del 1%. Nuestra falta de visión se traduce en pocas patentes y baja innovación empresarial. No es casual que una de las pocas empresas que patenta en Colombia sea Ecopetrol.

En temas de educación, si bien hay cambios en lo cuantitativo -mayor cobertura, más maestrías, menos analfabetismo-, en lo cualitativo aún hay dificiencias significativas: las universidades realizan poca investigación y no se ven fuertes avances en su enfoque hacia los grandes problemas del país, particularmente hacia la sofisticación de nuestra capacidad productiva. Hay poco interés por el estudio de las ciencias básicas y en biliguismo aún nos encontramos fuertemente rezagados.

Por último, el país vive un gran debate en materia de explotación minera. En este contexto hay una seria preocupación por la baja relación que existe entre la búsqueda de una minería moderna y el desarrollo sostenible de Colombia: no sólo la agricultura puede ser afectada sino, en general, puede producirse un daño ambiental irreparable si no se clarifica el tema de una “minería sostenible“. Son muchos los interees en juego y poca la claridad jurídica y ejecutiva al respecto.

Para cerrar:

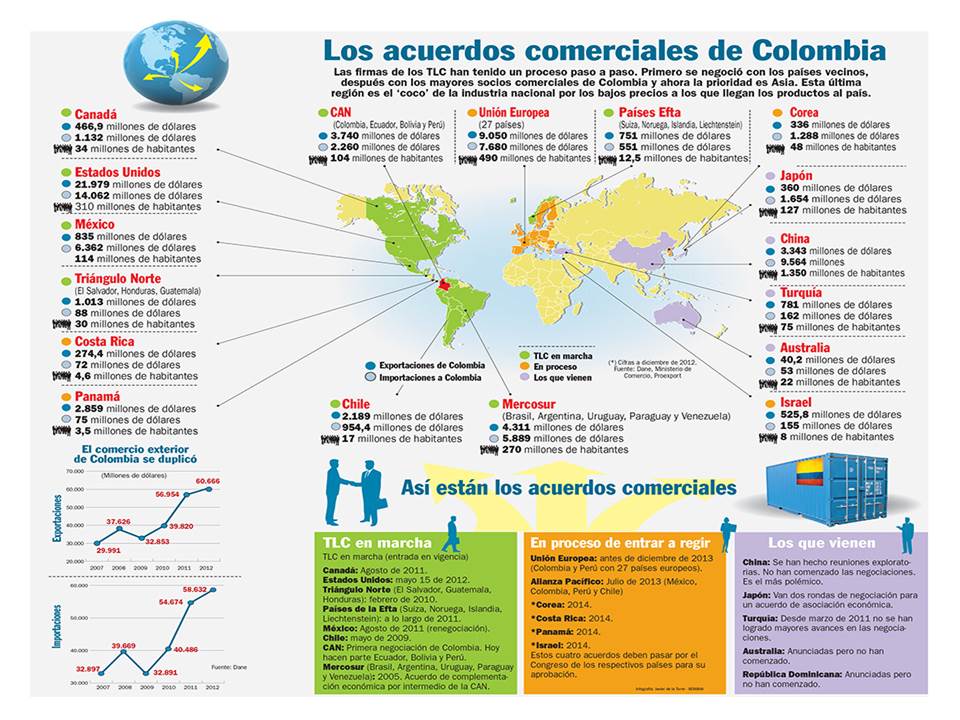

si bien el presente es minero, el futuro es incierto. Ni la apertura económica iniciada hace un cuarto de siglo, ni los números mineros son argumentos para indicar que el país va en una u otra dirección. Somos un barco a la deriva firmando TLC con todo el mundo sin pensar qué será lo que les ofreceremos en el futuro a nuestros socios comerciales. Como lo hemos dicho en artículos anteriores: para exportar hidrocarburos no se necesita firmar acuerdos…¡¡Tenemos la brújula perdida!!!