Un discurso es muy poco para poder adelantarse a lo que será un gobierno; de hecho, en lo que falta de este día viernes 20 de enero seguramente comenzaremos a ver señales más concretas, ya que Trump firmará las primeras decisiones presidenciales. Continuar leyendo

Autor: Giovanny Cardona Montoya

Estamos viviendo unas inquietas semanas marcadas por la incertidumbre política en Turquía y Brasil, los indicadores negativos de los mercados bursátiles en el mundo y en Colombia, y una repentina tendencia alcista al precio del dólar, incluso en el vecindario latinoamericano.Ello invita a la reflexión, aunque a veces también a la especulación retórica, sobre el comportamiento futuro de la economía colombiana y global.

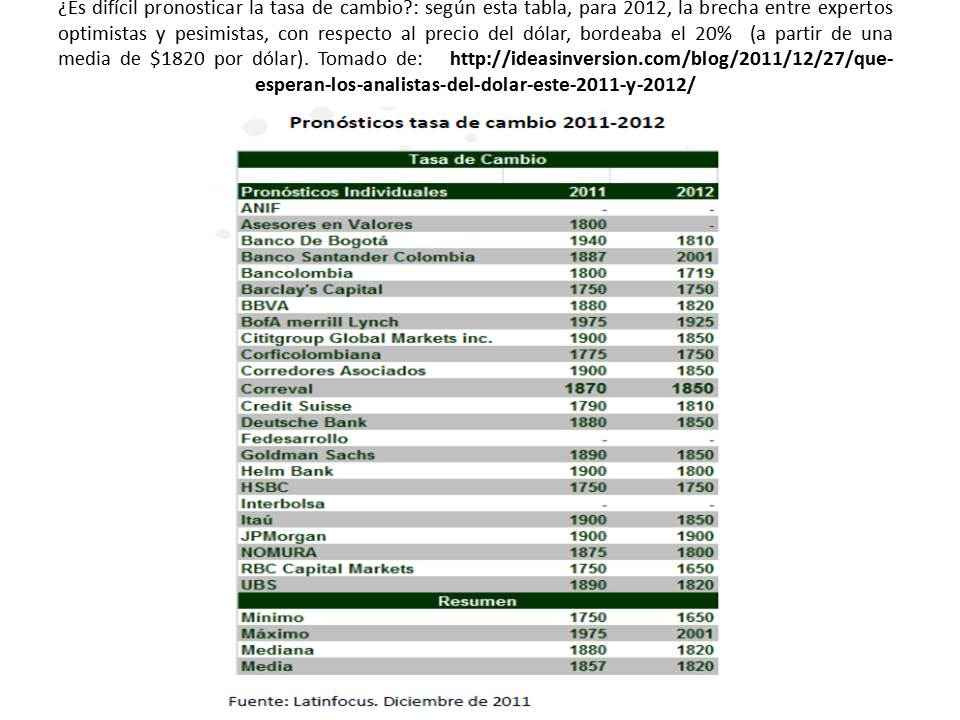

En este contexto, el tema que nos invita hoy a la reflexión, no con fines predictivos sino, más bien, académicos, es el de la tasa de cambio: ¿hay razones para pensar que el dólar continuará su tendencia alcista? Como nos muestra la historia, incluso los expertos de mayor trayectoria se equivocan en sus pronósticos:

¿Con base en qué se pueden construir los pronósticos? El primer elemento de análisis tiene que ver con la estadística objetiva de ingresos y egresos de divisas: exportaciones e importaciones de mercancías (balanza comercial), flujos de inversión extranjera de corto y largo plazo, al igual que el endeudamiento externo (cuenta de capitales); remesas y producción de oro son otros dos elementos que se deben tener en cuenta. Ahora, una cosa es mirar la historia de la balanza de pagos (trayectoria de entradas y salidas de divisas) y otra muy diferente es observar los determinantes: cosechas, temporadas de invierno o verano (para exportaciones e importaciones), tasas de interés o ambiente político y económico (para movimientos de capitales).

Ahora, hay que tener en cuenta que la economía colombiana es relativamente abierta, por lo tanto, nuestra dinámica depende en gran medida de lo que pase en los mercados internacionales. En consecuencia, lo que suceda con la economía de Estados Unidos y las decisiones que tomen en dicho país el gobierno y las autoridades monetarias, explica en gran medida lo que pase con el dólar en Colombia.

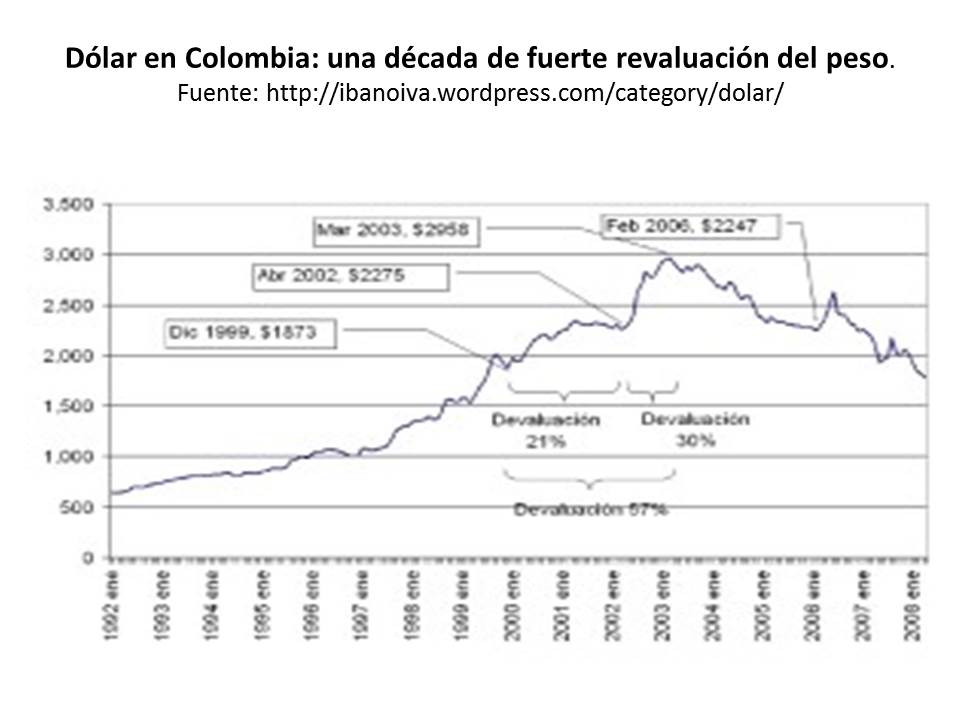

En nuestro caso, la historia ha mostrado que durante la última década el precio del dólar se ha mantenido relativamente bajo: antes de las elecciones de 2002, el dólar se movía alrededor de 2300 pesos, pero 11 años después estamos por debajo de los 2000 pesos. Incluso, en aquel año, por razones coyunturales, el dólar estuvo a punto de tocar el listón de los 3000.

¿Por qué el dólar ha estado tan barato en Colombia en estos últimos 10 años?

¿Por qué el dólar ha estado tan barato en Colombia en estos últimos 10 años?

Con mayor o menor relevancia en un momento u otro, los factores que han mantenida baja la cotización del dólar (revaluación del peso) desde 2003 han sido:

– recuperación económica, aumento de exportaciones a Venezuela (hasta 2008), bonanzas de combustibles (petróleo y carbón), mejora en los precios de otros commodities como café y producción de oro.

– Mejora de la seguridad -ambiente para la inversión- que se acompaña de una apertura y privatización de empresas en comunicaciones y banca, lo que atrae capitales extranjeros.

– Crecimiento de economía china, demanda de combustibles y, por ende, aumento de la inversión extranjera en Colombia para exploración y explotación de combustibles fósiles.

– Sin embargo, desde 2008, la crisis inmobiliaria y financiera, derivada en la actual recesión y desaceleración de las economías de Europa y Estados Unidos, ha sido factor determinante del precio del dólar en el mundo: primero porque los inversionistas ante la crisis se refugiaron en los futuros de commodities y luego porque, para recuperar la ruta de crecimiento, la FED ha mantenido una política expansionista de aumento de la liquidez -oferta de dólares-.

Entonces, ¿por qué la devaluación del peso en estas últimas semanas?

Mucho se ha especulado al respecto:

¿ha sido el Banco de la República con su política de compra de dólares, acompañada de la respuesta de los Fondos de Pensiones a los lineamientos establecidos por el Ministerio de Hacienda para colocar la divisa en un ideal de 1950 pesos?

¿será la caída de nuestra industria, la caída de precios de commodities, la desaceleración en el crecimiento de nuestras exportaciones y de las inversiones extranjeras?

¿será la lenta recuperación de la economía norteamericana y la expectativa -confirmada esta semana- de que la FED cambiará su política monetaria y dejará de estimular con liquidez la recuperación de la economía?

Generalmente, una tendencia de largo plazo no se explica por un hecho aislado sino por una combinación de factores. Así que lo que pase en el futuro con el precio del dólar, seguramente tendrá relación con las variables señaladas. Tratemos de aproximarnos al futuro:

– Los factores domésticos que más han tenido relación con la revaluación del peso son nuestras exportaciones de hidrocarburos y café y la inversión extranjera directa. Estas dos variables tienen futuro incierto: los precios mundiales de los commodities dependen de la sostenida recuperación de Estados Unidos y de la salida de Europa de su recesión para que China no continúe desacelerando su crecimiento. Ello mantendría alta la demanda de hidrocarburos y otras materias primas.

Ahora, la inversión extranjera focalizada en minería y sector servicios está asociada a los precios del petróleo, al clima para la inversión y a la firma y dinámica de los TLC. En este contexto, el futuro del proceso de paz puede tener un papel importante, incluso, y esto es lo más relevante, para atraer inversiones hacia otros sectores de la economía, particularmente el rural.

– La capacidad del Banco de la República de alterar la tasa de cambio está comprobada a lo largo de esta década: es sumamente limitada. Si bien su rol es útil -puede reducir cotidianamente la oferta de dólares-, no tiene el poder económico para colocar la divisa americana en la tasa deseada. Por lo tanto, el Banco de la República podrá jugar un rol de apoyo para mantener el dólar cerca de los 2000 pesos.

– Pero, el tema clave está en el exterior. La posibilidad de que la FED realmente ponga el freno a su política expansiva, depende de que los indicadores positivos de la economía norteamericana se mantengan sólidos, de lo contrario no será extraño ver al señor Bernanke dándole la mano a Obama para pasar el trago amargo dela recesión.

Por lo tanto, será la evolución del ritmo económico de la triada: Europa – Estados Unidos – Este asiático, el verdadero termómetro de la evolución del precio del dólar en el mediano y largo plazo.

Esta semana Colombia congrega a los jefes de Estado del continente americano, excepto los de Cuba (no invitado) y Ecuador, quien decidió no asistir por la no invitación al primero. Pero, económicamente hablando, ¿Quiénes asisten a la Cumbre de las Américas? Veámoslo en dos perspectivas, una de presente y otra de futuro.

Tamaño económico de los países del continente

Fuente: tabla creada por el autor con datos de *FMI (2012), **ONU, ***Worldfactbook.

Esta primera tabla muestra que, evidentemente, nos hallamos ante una reunión que convoca a un país, Estados Unidos, que, aunque sólo cuenta con una tercera parte de la población del continente, produce 70% de la riqueza de América. Esa relación población/producción explica por qué Estados Unidos tiene un PIB per cápita que quintuplica al promedio latinoamericano y supera en más de 3 veces al de Uruguay, el latinoamericano con el mayor PIB per cápita. En materia de exportaciones, el binomio Estados Unidos-Canadá vende al exterior más del 66% del total de las exportaciones del continente.

Pero, como hemos sido reiterativos en nuestro blog, no sólo se trata de crecimiento económico y participación en el universo exportador. El hecho que los norteamericanos tengan un mayor PIB per cápita también se relaciona con el tipo de bienes y servicios que exportan. En la cadena global de valor, Estados Unidos, lo mismo que los europeos y los japoneses, están vendiendo conocimiento, tecnología, diseño y marca. O sea, el valor agregado está en la etapa de la cadena de producción en la que Norteamérica se involucra. Hoy todos consumimos productos ensamblados en China, con repuestos elaborados en diferentes mercados emergentes, pero con diseño e ingeniería de países industrializados.

Potencial latinoamericano:

Por lo anterior, cuando hablamos de bloques (CAN, Mercosur), entonces algunos de estos datos toman otra dimensión. De un lado está el hecho que la capacidad de negociación es diferente si se trata de un grupo de países que tiene un PIB de más de 3 billones de dólares: caso Mercosur, o de un billón, como es el de la CAN. Pero, de otro lado están los elementos potenciales. Tenemos casi 70% de la población del continente, Brasil es un gran productor de bienes industriales, México y Venezuela, y en menor medida Colombia, son importantes jugadores del mercado mundial de combustibles fósiles. De hecho, Venezuela posee las mayores reservas probladas de petróleo en el mundo, las cuales equivalen a 15 veces las de Estados Unidos. Incluso, las de México, Brasil, Colombia, Argentina y Ecuador, integradas, duplican a las del país norteamericano.

Y, en materia de sustitutos, Suramérica posee una gran trayectoria como productor y exportador de alimentos, a la vez que tiene enormes perspectivas en el mercado de biocombustibles. Hoy Brasil es uno de los mayores productores mundiales de bioetanol, pero la soya argentina y otros productos de la región (caña, palma, maíz, arroz, etc.) hacen creer que hay grandes posibilidades para muchos países de latinoamericanos en este mercado de futuro.

En temas ambientales y de biodiversidad, latinoamérica cuenta con los recursos que ninguna región del mundo posee. Brasil posee 2,4 millones de especies y es el más megabiodiverso del mundo, contando aproximadamente con 20% de las especies del mundo. En el caso de especies vivas, Colombia ocupa el 3er lugar, a la vez que registra el 20% de las especies vegetales. Ecuador, México y Perú aparecen también en la lista de los 17 países más megadiversos del mundo; siendo el Parque Nacional Yasuní, la zona más biodiversa del mundo.

Tal vez la impresión que hay es que Obama viene esta semana a Colombia a visitar a sus pequeños socios de Latinoamérica, pero hay razones de peso para pensar que puede ser un encuentro entre una gran, pero vieja, potencia y la representación regional de los llamados Mercados Emergentes.

Seguramente de la Cumbre no saldrán mayores acuerdos en materia de los temas complejos: relaciones comerciales, Cuba o política antidrogas. Pero hay un hecho, América Latina es una región con un gran potencial para la economía mundial, a la vez que el subcontinente está mirando hacia otras regiones del mundo: Brasil hacia sus aliados BRIC, Venezuela hacia Irán y la misma subregión y la mayoría de países de la región dirige sus mayores esfuerzos hacia el mercado Chino y el Sureste Asiático. ¿Será que en Estados Unidos si entienden lo que está pasando en su vecindario?

Preguntas no resueltas en el 2011….tarea pendiente para el 2012

1. ¿Para dónde va la Unión Europea? Más que la crisis del ciclo económico, que muestra una Europa estancada que no logra encontrar la senda del crecimiento, lo que realmente se ha desnudado en este 2011 es la falta de voluntad supranacional de la Unión Europea. La actual crisis ha ratificado el escepticismo de la Gran Bretaña para incursionar en niveles más profundos de integración, a la vez que se evidencia el “padrinazgo” que ejerce Alemania sobre los demás integrantes del bloque.

En consecuencia, queda la pregunta si el nuevo compromiso de una mayor disciplina fiscal –máximo 0.5% de déficit estructural y sanciones si se supera el umbral del 3%- es un primer paso para incursionar en mayores niveles de integración: dotar al Banco Central Europeo –BCE- de un mayor rol supranacional, hasta convertirlo en un verdadero banco central. O sea, un emisor, prestamista de prestamistas, regulador del sistema crediticio y garante unitario de la sanidad monetaria.

Evidentemente hay muchos actores que no quieren llegar tan lejos: el eje de poder franco-alemán -dueño del poder económico actual-, Gran Bretaña y otros euroescépticos que consideran inevitable pertenecer al bloque pero que no desean que se profundice más la integración.

2. ¿Salió Estados Unidos de la crisis? El gobierno de Obama está viviendo una coyuntura favorable: el desempleo ha cedido en los últimos meses, colocándose en los niveles más bajos desde que estalló la crisis. Pero, no es evidente que la tendencia vaya a continuar por largo tiempo.

Obama enfrenta un año electoral, sus decisiones de política económica se moverán entre los retos estructurales de la potencia norteamericana y los cálculos de coyuntura electoral. La austeridad fiscal requerida podría tropezarse con un conflicto militar que enfrente a Estados Unidos con los imames chiitas de Persia. Esta posibilidad alteraría el gasto público norteamericano y el precio mundial de combustibles.

3. ¿Se desacelerará definitivamente China? Aunque las tasas de crecimiento de China, India y otros mercados emergentes son envidiables para cualquier nación del mundo, la realidad es que cada punto porcentual que dejan de crecer, afecta la dinámica de la economía global. Es evidente que la locomotora del mundo son China e India, por lo tanto, su ritmo de crecimiento marca la pauta para el resto del planeta.

Lo que estamos construyendo es un algoritmo. Si la Unión Europea y Estados Unidos no salen definitivamente del estancamiento en el que se hallan, es muy difícil que los países emergentes mantengan la tasa de crecimiento que los ha caracterizado en los últimos años. ¿La razón?: Los países industrializados siguen siendo las economías de mayor ingreso en el mundo, en consecuencia, si las naciones del Norte no compran, China, India, Brasil, Corea, Taiwán, etc., tendrían que reducir su ritmo de producción. El mercado doméstico de estas naciones, aún caracterizado por una población con un bajo ingreso per-capita, no alcanza a reciclar la producción que se deje de vender al mundo desarrollado.

4. ¿Seguirán altos los precios de commodities? Esta es una pregunta crítica para economías latinoamericanas como Argentina, Colombia, Perú o Venezuela, principalmente. Si Europa, Estados Unidos y Japón siguen estancados, China no podrá acelerar su crecimiento y, por ende, bajará su demanda de materias primas. Este es el factor que puede mantener a la baja los precios mundiales de commodities.

Pero hay factores geopolíticos y climáticos a tener en cuenta. Los tambores de guerra que suenan en Irán y Siria, podrían poner nervioso al mercado de futuros e, incluso, afectar la oferta mundial de combustibles fósiles. Los chiitas de Irán colocan 2.5 millones de barriles diarios de petróleo –casi tres veces las exportaciones colombianas del combustible-, lo que pone nerviosos a los inversionistas y expone al mercado a una posible caída del abastecimiento. En consecuencia, hay elementos de juicio para pensar que los precios mundiales de combustibles podrían subir en 2012.

De otro lado, la incertidumbre ambiental cada vez incide más sobre los mercados. Las cosechas de granos –soja, café, trigo, maíz, etc.- pueden ser afectadas por lluvias imparables o por sequias incesantes, lo que altera la oferta mundial y, consecuentemente, sus precios. Adicionalmente el frío del invierno, en los países con estaciones, también marca el comportamiento del consumo de combustibles fósiles: petróleo y gas. He ahí otro factor de incertidumbre para los precios mundiales de commodities.

5. ¿Cómo le irá a Colombia? Es evidente que nuestro país depende de esta secuencia que acabamos de analizar. Somos un país exportador de commodities, altamente dependientes de la inversión extranjera y con un mercado doméstico subdesarrollado, con grandes grupos poblacionales sin capacidad de compra. Si China se desacelera y los países industrializados se mantienen estancados, no sólo se afectarán nuestras exportaciones de petróleo, carbón, café y ferroníquel, sino que la inversión extranjera podría menguarse un poco.

Con respecto al mercado interno, no hay mucho que esperar en el corto plazo. Aunque se ha concertado el salario mínimo -lo que siempre es una buena noticia-, el desempleo se halla por debajo de los dos dígitos y el TLC entrará en vigencia, dos años de crudo invierno han hecho mucho daño a la infraestructura y a la sociedad, lo que obligará al Estado a invertir en reconstrucción y redistribución no presupuestada de riqueza en beneficio de los más afectados por el desorden climático: la coyuntura aplazará tareas estructurales pendientes.

Sin embargo, 2012 será año de grandes decisiones que no producirán impacto inmediato pero que tienen que ver con el futuro del país: la reforma a la educación, que no sólo tiene que ver con la equidad sino especialmente con la competitividad (no habrá economía eficiente sin un recurso humano educado, innovador y emprendedor) y la formalización del empleo. Este último no sólo incide sobre el ingreso de los trabajadores, sino que dará la pauta para hacer viable en el largo plazo al Sistema de Seguridad Social; no es sostenible un Régimen de Seguridad Social que tiene tanto agente subsidiado y tan poco cotizante.

Muy seguramente la Profecía Maya no se hará realidad y en diciembre de 2012 estaremos nuevamente comiendo natilla con buñuelos. Pero, si el país no toma decisiones radicales en los temas de la educación, la seguridad social y la infraestructura; el tren del desarrollo pasará de largo por nuestra estación y nosotros nos quedaremos viéndolo pasar…cada vez más empobrecidos.

Crisis Financiera: el mundial de fútbol es acá, pero esta semana la pelota está en cancha de Zapatero y Obama

Este fin de semana termina julio y agosto se viene lleno de incertidumbre para el futuro de la economía mundial. Las próximas semanas, probablemente los próximos días, serán decisivos para saber si se relanza la locomotora de la economía mundial a partir del 2012.

Es bien sabido que, aunque la caída de las grandes economías ya ha cesado, su recuperación aún es incierta. De hecho, por meses ha existido el temor de una segunda recesión si no se detienen las crisis estructurales que agudizaron la debacle global de 2007/2008: particularmente la crisis financiera y la hipotecaria.

Estados Unidos en las próximas semanas…(o próximos días):

El martes 2 de agosto el gobierno norteamericano podría entrar en default, y tendría que retrasar el pago a algunos de sus acreedores: empleados, contratistas, bancos etc. La solución al problema es sencilla desde el punto de vista económico, todo es cuestión de que el congreso autorice un incremento en el techo de endeudamiento del gobierno y éste saldría inmediatamente a pedir prestado para cubrir su faltante. En el mercado hay una gran fila de interesados en financiar este nuevo déficit, o sea, aquí no está el problema.

El problema es ideológico y de coyuntura política. Los Republicanos y los Demócratas tienen un tradicional debate sobre la forma “correcta” en que se debe reducir un déficit. Para los primeros, reducir el gasto es la solución, mientras, para los segundos, el incremento de los impuestos es una alternativa viable. No vamos a discutir este punto que, en teoría económica es bastante complejo.

El debate de estas dos lógicas –en esencia, coherentes ambas- se ha agudizado porque en el Partido Republicano se ha consolidado un ala radical, el “Tea Party”, que no cede ni un centímetro en materia de impuestos: no están dispuestos a apoyar ningún proyecto de ley que conlleve elevar tasas impositivas y, en cambio, reclaman un drástico recorte de gastos, cosa que los Demócratas no aceptan.

Y, enredando la piola con la coyuntura política, el líder Republicano, John Boehner, está tratando de lograr las mayorías para un proyecto que le asegura recursos a Obama sólo hasta diciembre de este año, echándole leña a la hoguera de las elecciones del 2012. En pocas palabras, la esencia de este debate es política, y la puja que se está dando es por la Casa Blanca, no por el techo del endeudamiento.

Pero como no hay causa sin consecuencia, la pugna entre los dos partidos tiene en ebullición al volcán de la economía mundial. Es posible que la solución que se tome en los próximos días mantenga el statu-quo de la economía mundial. Pero también es probable que no, y que termine afectando el precio del oro y algunos otros refugios de inversionistas, provocándose una sacudida importante de los mercados de valores, las tasas de cambio y los tipos de interés. Eso sí, mientras esto se aclara, los especuladores con mejor olfato, hacen su “agosto” desde julio.

Europa en las próximas semanas…desde hoy viernes.

El panorama de la economía europea, aunque gris, pareciera estarse clareando más rápidamente que el norteamericano. Con dolor, discrepancias y luego de largas negociaciones, se han tomado las decisiones para detener los riesgos de colapso de la Eurozona. Todo indica que las medidas acordadas para Grecia e Irlanda -y los ajustes hechos por España – empiezan a tranquilizar los mercados, marcando el inicio del fin de la crisis.

A los acuerdos llegados para la solución de la “cuestión griega” se suma la decisión del presidente Zapatero de adelantar las próximas elecciones parlamentarias españolas para el 20 de noviembre de este año. El caso español es relativamente importante por el tamaño económico del país frente al conjunto de la Unión Europea y, para los mercados, la decisión es trascendental puesto que el estruendoso fracaso de los socialistas en las elecciones municipales pasadas hacían prever un año de ingobernabilidad en un país que debe mostrar a sus socios y a los mercados, estabilidad política y verticalidad en las decisiones que toman el ejecutivo y el legislativo.

En síntesis, la decisión tomada por Zapatero -acompañada de los acuerdos sobre Grecia, la semana pasada- y lo que se decida entre el Capitolio y la Casa Blanca en los próximos días puede ser la señal de partida para que la otrora locomotora de la economía mundial reinicie su marcha,…

…por suerte, el tren de los mercados emergentes no había dejado de avanzar